|

|

|

|

Контрольная: Примеры решения задач

Контрольная: Примеры решения задач

Задание №1:

Предприятию был предоставлен кредит банка в размере 100000 рублей 02.01.1998

года сроком на 2 месяца под 45% годовых. Ставка Центрального банка РФ 30%.

Кредит возвращён предприятием 15 марта. За просроченный кредит банком была

установлена ставка 70%.

Бухгалтерия предприятия провела в учёте указанные операции таким образом:

| Дебет | Кредит | Сумма | | 51 | 90 | 100000 | | 26 | 90 | 7397 | | 90 | 51 | 10082 | | 81 | 90 | 2685 | | 90 | 51 | 100000 |

1. Все ошибки учёта найдены в документах учёта за 1998 год;

2. Проверка аудитором состоялась с 1 по 10 января 1999 года;

3. Штрафные санкции:

а) Изымается сокрытый доход – 100%

б) Изымается сумма неуплаченного налога;

в) 10% - штраф к сумме неуплаченного налога;

г) 0,1% - пени за каждый день просрочки уплаты налогов;

д) административный штраф на руководителя предприятия 5 минимальных размеров

оплаты труда.

Решение:

В связи с Постановлением “О составе затрат, учитываемых на себестоимость

продукции, работ, услуг” № 552 от 05.08.1992 года “Для целей налогообложения

затраты по оплате процентов банков принимаются в пределах учётной ставки

Центрального банка РФ, увеличенной на 3 пункта (по рублёвым ссудам).”.

Бухгалтерия должна была рассчитать процент по кредиту:

1. Процент по кредитам, включаемый в состав затрат и относимый на

себестоимость в размере – 30+3=33%:

2. Процент по кредиту, не включаемый в состав затрат, а относимый за счёт

использования прибыли:

2. Процент по кредиту, не включаемый в состав затрат, а относимый за счёт

использования прибыли:

3. Проценты за просроченный кредит также относится на использование прибыли:

3. Проценты за просроченный кредит также относится на использование прибыли:

В результате всех операций должны быть сделаны проводки:

В результате всех операций должны быть сделаны проводки:

| Дебет | Кредит | Сумма | | 51 | 90 | 100000 | | 26 | 90 | 5425 | | 81 | 90 | 4657 | | 90 | 51 | 100000 | | 90 | 51 | 10082 |

В результате проверки выявлено завышение суммы затрат, включенных в

себестоимость продукции на сумму 1972 рубля и, как следствие этого, занижение

суммы полученной прибыли от хозяйственных операций на сумму 1972 рубля.

Налог на прибыль в результате этого оказался занижен на сумму 1972х30=591.60

рублей.

По проведённой проверке налоговой инспекцией составлен акт, в котором

предприятию предъявляются штрафные санкции:

1. Изымается сокрытый доход в размере 1972 рубля;

2. Изымается сумма неоплаченного налога в размере 591 рубль 60 копеек;

3. Штраф на 10% от суммы неуплаченного налога в размере 59 рублей 16 копеек;

4. Пеня в размере 0,1% за каждый день просрочки;

250 дней х 0,1% х 591,60 = 147,90 рублей

5. Административный штраф с руководителя предприятия – 417 рублей 45 копеек.

Расчёт пени:

с 05.05.1998 года по 10.01.1999 года – 250 дней;

250 дней х 0,1% х 501,60 = 147,90 рублей.

“. Уплата налога на прибыль производится по месячным расчётам не позднее 25

числа месяца, следующего за отчётным, по квартальным расчётам в пятидневный

срок со дня, установленного для представления бухгалтерского отчёта за

квартал, а по годовым расчётам – в десятидневный срок со дня, установленного

для представления бухгалтерского отчёта за истекший год.” – из Закона РФ №

2116-1 (ред. 03.03.1999) “О налоге на прибыль”.

Если организация сдаёт квартальный отчёт по налогу на прибыль 30 апреля, то

сроком уплаты считается 05.05.1998 года. В этом случае пеня составит у 10

января 1999 года 147 рублей 90 копеек.

Все финансовые санкции учитываются по Дебету счёта 81 “Использование

прибыли”, в том числе и сумма неуплаченного налога, кроме административного

штраф на руководителя.

Исправленные проводки:

| Дебет | Кредит | Сумма | | 26 | 90 | 1972 | | 81 | 90 | 1972 |

Задание №2:

Предприятием в сентябре месяце на затраты производства списана со счёта 31

«Расходы будущих периодов» сумма 28000 рублей. Аудиторской проверкой было

выявлено, что списание 13000 рублей из 28000 рублей произведено ошибочно,

ранее установленного срока, кроме того, произведённые в этом году затраты

15600 рублей по подготовке выпуска новой продукции, выпуск которой

планируется начать в следующем году, были ошибочно списаны на затраты

производства.

Сделать исправления по указанным операциям в бухгалтерском учёте. В данном

примере заменена налогооблагаемая база по налогу на прибыль и налогу на

имущество.

Решение:

Предприятием были сделаны проводки:

| Дебет | Кредит | Сумма | | | 20 | 31 | 28000 | | | 20 | 10 | 15600 (10, 12, 13, 70, 69, 02, 05, .) |

Необходимо сделать исправленные проводки красным сторно:

| Дебет | Кредит | Сумма | 20 | 31 | 13000 | | 20 | 10 | 15600 |

В результате проверки выяснилось, что сумма затрат по счёту 20 завышена на:

13000+15600=28600 рублей.

Соответственно занижена сумма прибыли, полученной предприятием на 28600

рублей и сумма налога на прибыль занижена на 8580 рублей (30%). Доначисляем

налог на прибыль:

Из-за списания затрат со счёта 31 “Расходы будущих периодов” в размере 13000

рублей и затрат на сумму 15600 рублей, сальдо дебетовое по счёту 31 “Расходы

будущих периодов” уменьшено на 28600 рублей. Соответственно налогооблагаемая

база по налогу на имущество предприятия за данный период занижена на эту же

сумму, значит в III квартале налог на имущество был уменьшен на сумму:

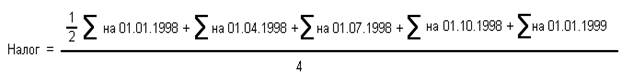

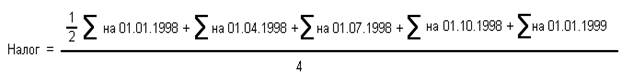

Учитывая формулу расчёта налога:

Учитывая формулу расчёта налога:

Задание №3:

Предприятием в отчётном году было приобретено и оприходовано материалов по

закупочной цене на сумму 278000 рублей, кроме того НДС – 55600 рублей. МБП

оприходовано на сумму 56000 рублей, кроме того НДС – 11200 рублей.

При приобретении материалов предприятие дополнительно оплатило поставщику за

услуги по их доставке на свой склад в размере 19200 рублей, кроме того НДС

3864 рубля и за поставку МБП было оплачено поставщику 2840 рублей + НДС 568

рублей. Расходы по доставке материалов и МБП были включены в состав затрат на

производство и реализацию. Из данных бухгалтерского учёта следует, что на

производство продукции со склада было отпущено материалов, приобретённых в

этом году, на сумму 259200 рублей и передано в эксплуатацию МБП на сумму

43200 рублей. По указанным операциям в учётных регистрах сделаны следующие

бухгалтерские записи:

Задание №3:

Предприятием в отчётном году было приобретено и оприходовано материалов по

закупочной цене на сумму 278000 рублей, кроме того НДС – 55600 рублей. МБП

оприходовано на сумму 56000 рублей, кроме того НДС – 11200 рублей.

При приобретении материалов предприятие дополнительно оплатило поставщику за

услуги по их доставке на свой склад в размере 19200 рублей, кроме того НДС

3864 рубля и за поставку МБП было оплачено поставщику 2840 рублей + НДС 568

рублей. Расходы по доставке материалов и МБП были включены в состав затрат на

производство и реализацию. Из данных бухгалтерского учёта следует, что на

производство продукции со склада было отпущено материалов, приобретённых в

этом году, на сумму 259200 рублей и передано в эксплуатацию МБП на сумму

43200 рублей. По указанным операциям в учётных регистрах сделаны следующие

бухгалтерские записи:

| Дебет | Кредит | Сумма | | 10 | 60 | 278000 | | 19 | 60 | 55600 | | 20 | 60 | 19320 | | 19 | 60 | 3864 | | 68 | 19 | 55600 | | 68 | 19 | 3864 | | 20 | 10 | 259200 | | 12/1 | 60 | 56000 | | 19 | 60 | 11200 | | 20 | 60 | 2840 | | 19 | 60 | 568 | | 68 | 19 | 568 | | 12/2 | 12/1 | 43200 | | 20 | 13 | 21600 |

Решение:

В данной ситуации выявлены нарушения учёта себестоимости материалов и МБП,

предприятие нарушило п. 2.2. Инструкции Госналогслужбы России №37 от

10.08.1995 года «О порядке исчисления и уплаты налога на прибыль предприятий

и организаций», п. 4 Инструкции Госналогслужбы России №33 от 08.06.1995 года

«О порядке исчисления и уплаты в бюджет налога на имущество предприятий» и

Инструкции Госналогслужбы России №39 от 11.11.1995 года «О порядке исчисления

и уплаты в бюджет налога на добавленную стоимость». В данном задании следует

исправить ошибки в учёте материалов, МБП, НДС, в расчётах налогов на прибыль,

на имущество.

По результату приобретения должны быть сделаны следующие проводки:

| Дебет | Кредит | Сумма | | | 10 | 60 | 278000 | | | 19 | 60 | 55600 | | | 10 | 60 | 19320 | | | 19 | 60 | 3864 | | | 68 | 19 | 43200 | (16,67% от переданного со склада) | | 20 | 10 | 259200 | | | 12/1 | 60 | 56000 | | | 19 | 60 | 11200 | | | 12/1 | 60 | 2840 | | | 19 | 60 | 568 | | | 68 | 19 | 7200 | (16,67% от переданного в эксплуатацию) | | 12/2 | 12/1 | 43200 | | | 20 | 13 | 21600 | |

Так как транспортные и заготовительные расходы относятся не на себестоимость

материалов и МБП, а на общехозяйственные расходы.

В результате неправильных проводок затраты по Дебету счёта 20 были завышены

на 22160 рублей, а стоимость материальных активов – материалов и МБП занижены

на 22160 рублей.

В результате завышения Дебета счёта 20 и списания затрат на себестоимость

продукции налогооблагаемая база для расчёта налога на прибыль была уменьшена

на сумму 22160 рублей, что привело к занижению налога на прибыль на сумму

6648 рублей.

В результате занижения стоимости материалов и МБП была занижена

налогооблагаемая база для расчёта налога на имущество на сумму 22160 рублей,

что привело к занижению налога на имущество. Точную сумму налога на имущество

невозможно рассчитать ввиду неполных указаний о периоде, в котором были

сделаны ошибки, а расчёт налога на имущество производится нарастающим итогом

с учётом стоимости за каждый квартал.

НДС по приобретённым ценностям и по расчёту с бюджетом отнесён на счёт 19 и

приведён к зачёту в бюджет неправильно. В случае использования материалов и

МБП в непроизводственной сфере делается альтернативный расчёт с

восстановлением задолженности перед бюджетом по сумме НДС относящихся к части

ценностей в непроизводственной сфере с отнесением суммы счёта 19 за счёт

прибыли, оставшейся в распоряжении предприятия (см. п. 50, 57 Инструкции ГНС

№39 «О порядке исчисления и уплаты НДС»).

В результате налог на НДС к уплате в бюджет был занижен на 20832 рубля.

Исправленные проводки по расчёту НДС:

| Дебет | Кредит | Сумма | | 68 | 19 | 59464-43200=16264 по материалам | | 19 | 60 | 11768-7200=4568 по МБП |

16264+4568=20832 рубля

Исправленные проводки по расчёту себестоимости:

| Дебет | Кредит | Сумма | | 20 | 60 | 19320 | по материалам | | 10 | 60 | 19320 | | 20 | 60 | 2840 | по МБП | | 12 | 60 | 2840 |

Задание №3:

Проверка правильности учёта и отражения в балансе основных средств. В 1998

году на учёте у предприятия «Надежда» числились основные средства.

Осуществить проверку учёта основных средств, выявить ошибки учёта, ставя

перед собой следующие задачи:

1. Все ли объекты правильно отнесены для учёта на счёт 01 «Основные

средства»;

2. Правильно ли начислен износ;

3. Нет ли выбывших объектов, по которым должен начисляться износ.

Решение №4

1. К основным средствам относятся материальные ценности, срок службы которых

более одного года и стоимость выше определённой стоимости в минимальных

размерах оплаты труда (100 кратный размер).

В данном примере нецелесообразно относить к объекту основных средств:

12. Насос;

13. Велосипед;

14. Ковёр;

15. Оконные драпировки;

16. Зеркало.

2. Начисление износа за 11 месяцев и за декабрь 1998 года:

| № п/п | Наименование | Срок службы | Стоимость | Износ за 11 месяцев | Износ за декабрь 1998г | | 1. | Здание | 2,5 | 2300000 | 52708.00 | 4792.00 | | 2. | Гараж | 2,5 | 700000 | 16042.00 | 1458.00 | | 3. | Компьютер | 12,5 | 8400 | 962.50 | 87.50 | | 4. | Компьютер | 12,5 | 12300 | 1409.00 | 128.00 | | 5. | Факс | 4,5 | 6000 | 67.50 | 22.50 | | 6. | Машина швейная | 10 | 8000 | 733.00 | 67.00 | | 7. | Гладильный аппарат | 10,8 | 10000 | 990.00 | 90.00 | | 8. | Холодильник | 10 | 14000 | 1050.00 | 117.00 | | 9. | Телевизор | 12,5 | 6000 | 687.50 | 62.50 | | 10. | Офисная мебель | 6,7 | 16000 | 983.00 | 89.00 | | 11. | Тележка | 20 | 7000 | 1283.00 | Выбыла | | 12. | Насос | 6,8 | 2300 | 130.00 | Выбыл | | 13. | Велосипед | 25 | 1500 | – | Полный износ с 1993 года | | 14. | Ковёр | 6,7 | 3000 | 184.00 | 17.00 | | 15. | Драпировки оконные | 25 | 1600 | – | Полный износ с 1993 года | | 16. | Зеркало | 6,7 | 800 | 49.00 | 4.00 | ИТОГО: | 77278.50 | 6934.50 |

Примечание: норма износа компьютерной техники не должна превышать 5 – 7 лет в

связи с быстрым моральным и техническим износом, а также норма износа

велосипеда в течение 4-х лет нереальна, т. к. с 1993 года износ был 100% к 4

месяцу 1997 года, а износ начисляется независимо от нахождения в эксплуатации

или на складе.

Амортизация начисляется с месяца приобретения основных средств, формула

начисления:

За январь – ноябрь износ составил 77278.50 рублей, что в среднем даёт 7025

рублей в месяц, с учётом полного износа велосипеда и драпировок, а также

выбытия насоса в ноябре, и приобретения факса в ноябре 1998 года, а

холодильника в марте 1998 года.

3. По данным, приведённым в первоначальной таблице, износ начисляется на

выбывшую тележку (декабрь 1998 года), а также на велосипед и драпировку,

которые уже имеют полный износ.

В результате себестоимость увеличена на 180.50 рублей, из-за чего прибыль

уменьшена. Занижен налог на имущество, так как расчёт производится по

основным средствам за минусом износа. Налог на прибыль уменьшен на сумму 30%

от суммы занижения прибыли, что составит:

180,5 х 30% = 54,15 рублей.

Исправленные проводки:

За январь – ноябрь износ составил 77278.50 рублей, что в среднем даёт 7025

рублей в месяц, с учётом полного износа велосипеда и драпировок, а также

выбытия насоса в ноябре, и приобретения факса в ноябре 1998 года, а

холодильника в марте 1998 года.

3. По данным, приведённым в первоначальной таблице, износ начисляется на

выбывшую тележку (декабрь 1998 года), а также на велосипед и драпировку,

которые уже имеют полный износ.

В результате себестоимость увеличена на 180.50 рублей, из-за чего прибыль

уменьшена. Занижен налог на имущество, так как расчёт производится по

основным средствам за минусом износа. Налог на прибыль уменьшен на сумму 30%

от суммы занижения прибыли, что составит:

180,5 х 30% = 54,15 рублей.

Исправленные проводки:

| Дебет | Кредит | Сумма | | 20 | 02 | 180.50 | | 81 | 68 | 54.15 Доначислено |

|

|

|

|

|

2. Процент по кредиту, не включаемый в состав затрат, а относимый за счёт

использования прибыли:

2. Процент по кредиту, не включаемый в состав затрат, а относимый за счёт

использования прибыли:

3. Проценты за просроченный кредит также относится на использование прибыли:

3. Проценты за просроченный кредит также относится на использование прибыли:

В результате всех операций должны быть сделаны проводки:

В результате всех операций должны быть сделаны проводки:

Задание №3:

Предприятием в отчётном году было приобретено и оприходовано материалов по

закупочной цене на сумму 278000 рублей, кроме того НДС – 55600 рублей. МБП

оприходовано на сумму 56000 рублей, кроме того НДС – 11200 рублей.

При приобретении материалов предприятие дополнительно оплатило поставщику за

услуги по их доставке на свой склад в размере 19200 рублей, кроме того НДС

3864 рубля и за поставку МБП было оплачено поставщику 2840 рублей + НДС 568

рублей. Расходы по доставке материалов и МБП были включены в состав затрат на

производство и реализацию. Из данных бухгалтерского учёта следует, что на

производство продукции со склада было отпущено материалов, приобретённых в

этом году, на сумму 259200 рублей и передано в эксплуатацию МБП на сумму

43200 рублей. По указанным операциям в учётных регистрах сделаны следующие

бухгалтерские записи:

Задание №3:

Предприятием в отчётном году было приобретено и оприходовано материалов по

закупочной цене на сумму 278000 рублей, кроме того НДС – 55600 рублей. МБП

оприходовано на сумму 56000 рублей, кроме того НДС – 11200 рублей.

При приобретении материалов предприятие дополнительно оплатило поставщику за

услуги по их доставке на свой склад в размере 19200 рублей, кроме того НДС

3864 рубля и за поставку МБП было оплачено поставщику 2840 рублей + НДС 568

рублей. Расходы по доставке материалов и МБП были включены в состав затрат на

производство и реализацию. Из данных бухгалтерского учёта следует, что на

производство продукции со склада было отпущено материалов, приобретённых в

этом году, на сумму 259200 рублей и передано в эксплуатацию МБП на сумму

43200 рублей. По указанным операциям в учётных регистрах сделаны следующие

бухгалтерские записи:

За январь – ноябрь износ составил 77278.50 рублей, что в среднем даёт 7025

рублей в месяц, с учётом полного износа велосипеда и драпировок, а также

выбытия насоса в ноябре, и приобретения факса в ноябре 1998 года, а

холодильника в марте 1998 года.

3. По данным, приведённым в первоначальной таблице, износ начисляется на

выбывшую тележку (декабрь 1998 года), а также на велосипед и драпировку,

которые уже имеют полный износ.

В результате себестоимость увеличена на 180.50 рублей, из-за чего прибыль

уменьшена. Занижен налог на имущество, так как расчёт производится по

основным средствам за минусом износа. Налог на прибыль уменьшен на сумму 30%

от суммы занижения прибыли, что составит:

180,5 х 30% = 54,15 рублей.

Исправленные проводки:

За январь – ноябрь износ составил 77278.50 рублей, что в среднем даёт 7025

рублей в месяц, с учётом полного износа велосипеда и драпировок, а также

выбытия насоса в ноябре, и приобретения факса в ноябре 1998 года, а

холодильника в марте 1998 года.

3. По данным, приведённым в первоначальной таблице, износ начисляется на

выбывшую тележку (декабрь 1998 года), а также на велосипед и драпировку,

которые уже имеют полный износ.

В результате себестоимость увеличена на 180.50 рублей, из-за чего прибыль

уменьшена. Занижен налог на имущество, так как расчёт производится по

основным средствам за минусом износа. Налог на прибыль уменьшен на сумму 30%

от суммы занижения прибыли, что составит:

180,5 х 30% = 54,15 рублей.

Исправленные проводки: