|

РУБРИКИ |

Реферат: Плата за природные ресурсы |

РЕКЛАМА |

||

|

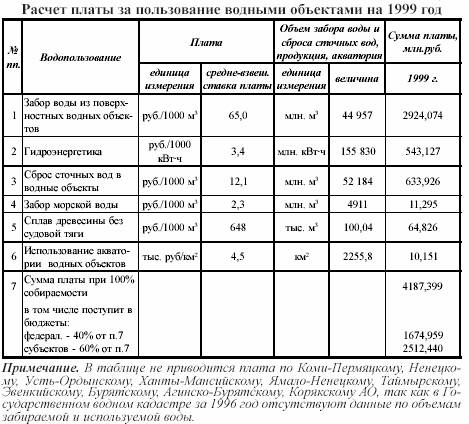

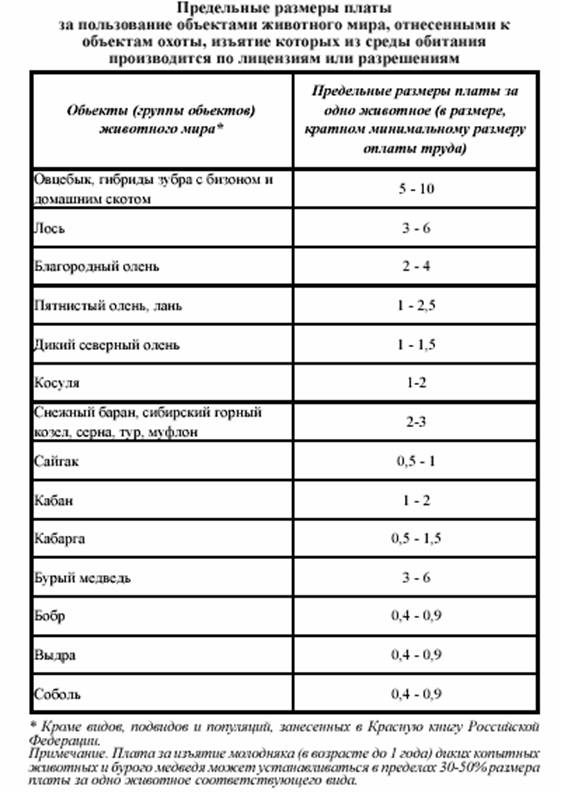

Реферат: Плата за природные ресурсыРеферат: Плата за природные ресурсыОглавление 1. Введение............................3 2. Платежи за пользование природными ресурсами............4 2.1. Плата за землю........................4 2.2. Плата за воду........................8 2.3. Плата при пользовании недрами...............12 2.4. Плата за пользование лесными ресурсами...........13 2.5. Плата за пользование объектами животного мира..........15 3. Платежи за загрязнение окружающей среды..............18 4. Заключение...........................21 5. Список литературы.......................22 1. Введение Земля, ее недра, леса, животный мир и другие ресурсы составляют основу жизни и деятельности людей. В настоящее время практически во всём мире с каждым годом наблюдается постепенное глобальное ухудшение состояния окружающей природной среды. Особенно ярко это проявляется в нашей стране так как, и уровень технического развития оставляет желать лучшего, и степень защищённости предприятий никуда не годится. Это происходит под воздействием различных факторов, в основном это обусловленная жизненной необходимостью, всевозрастающая активная деятельность человека по приспосабливанию окружающей среды для себя и своих нужд. И всё это приводит к необходимости принятия мер по сохранению как самих земель, так и их ценных качеств. Целью написания этой работы является рассмотрение такого вопроса как система платежей за природные ресурсы. Меня заинтересовал этот вопрос, поскольку я считаю его наиболее актуальным на сегодняшний день. Я полагаю, что каждый человек обязан рационально использовать природные ресурсы, так как они небезграничны. 2. Платежи за пользование природными ресурсами Введение платежей за использование природных ресурсов – прямое следствие преобразований природоресурсных отношений, проводимых на базе рыночных реформ. Установление такой платы стало возможным после отмены исключительной государственной монополии на землю и другие природные ресурсы, превращения земель и других ресурсов в объект купли-продажи и гражданско-правовых сделок. При установлении платности за пользование природными ресурсами ставились следующие задачи. 1. Повышение заинтересованности производителя в эффективном использовании природных ресурсов и земель. 2. Повышение заинтересованности в сохранении и воспроизводстве материальных ресурсов. 3. Получение дополнительных средств на восстановление и воспроизводство природных ресурсов. Предусмотрено два вида платежей за ресурсы природы: за право пользования природными ресурсами и за загрязнение окружающей среды. Плата за использование природных ресурсов включает: плату за право пользования ресурсами; выплаты за сверхлимитное и нерациональное использование природных ресурсов; выплаты на воспроизводство и охрану природных ресурсов. 2.1. Плата за землю Плата за землю производится в трёх формах: земельный налог, арендная плата, нормативная цена земли. Целью введения платы за землю определялось стимулирование рационального использования, охраны и освоения земель, повышения плодородия почв, выравнивание социально-экономических условий хозяйствования на землях разного качества, обеспечение развития инфраструктуры в населённых пунктах, формирование специальных фондов финансирования этих мероприятий. Плательщиками земельного налога и арендной платы являются организации (предприятия, учреждения) независимо от их организационно-правовых форм и форм собственности, включая международные неправительственные организации (объединения), совместные предприятия с участием юридических лиц Российской Федерации и иностранных юридических лиц и граждан, иностранные юридические лица, а также граждане Российской Федерации, иностранные граждане и лица без гражданства, которым земля предоставлена в собственность, владение, пользование или в аренду на территории России. Объектами обложения земельным налогом и взимания арендной платы являются земельные участки, части земельных участков, земельные доли (при общей долевой собственности на земельный участок), предоставленные юридическим лицам и гражданам в собственность, владение или пользование (аренду). К ним, в частности, относятся: 1. Земельные участки, предоставленные сельскохозяйственным коммерческим организациям (предприятиям), крестьянским (фермерским) хозяйствам (в т.ч. колхозам, сельскохозяйственным кооперативам, хозяйственным товариществам, обществам, совхозам, другим государственным сельскохозяйственным предприятиям) и другим юридическим лицам для ведения сельскохозяйственного производства и подсобного сельского хозяйства; 2. Земельные участки, предоставленные гражданам для ведения личного подсобного хозяйства, индивидуального жилищного строительства, индивидуального садоводства, огородничества и животноводства; 3. Земельные участки, предоставленные кооперативам граждан для садоводства, огородничества и животноводства; 4. Земельные наделы, предоставленные отдельным категориям работников предприятий, учреждений и организаций транспорта, лесной промышленности, лесного, водного, рыбного, охотничьего хозяйств; 5. Земельные участки для жилищного, дачного, гаражного строительства и иных целей; 6. Земли промышленности, транспорта для жилищного, дачного, гаражного строительства и иных целей; 7. Земли промышленности, транспорта, связей, радиовещания, телевидения, информатики и космического обеспечения, энергетики; 8. Земли лесного фонда, на которых производится заготовка древесины, а также сельскохозяйственные угодья в составе лесного фонда; 9. Земли водного фонда, предоставленные для хозяйственной деятельности; 10. Земли лесного и водного фондов, предоставленные в рекреационных целях. Земельный налог взимается в расчёте на год с облагаемой налогом земельной площади. В облагаемую налогом площадь включаются земельные участки, занятые строениями и сооружениями, участки, необходимые для содержания, а также санитарно-защитные зоны объектов, технические и другие зоны, если они не предоставлены в пользование другим юридическим лицам и гражданам. За земельные участки, предназначенные для обслуживания строения, находящегося в раздельном пользовании нескольких юридических лиц или граждан, земельный налог начисляется отдельно каждому пропорционально площади строения, находящегося в их раздельном пользовании. За земельные участки, предназначенные для обслуживания строения, находящегося в общей собственности нескольких юридических лиц или граждан, земельный налог начисляется каждому из этих собственников соразмерно их доле на эти строения. Основанием для установления и взимания налога и арендной платы за землю является документ, удостоверяющий право собственности, владения или пользования (аренда) земельным участком. Земельный налог юридическим лицам и гражданам исчисляется, исходя из площади земельного участка, облагаемой налогом, и утверждённых ставок земельного налога. Если землепользование плательщика состоит из земельных участков, облагаемых налогом по различным ставкам, то общий размер земельного налога по землепользованию определяется суммированием налога по этим земельным участкам. Земельный налог на сельскохозяйственные угодья устанавливается с учётом состава угодий, их качества, площади и местоположения. Земельные участки могут передаваться в пользование на условиях аренды. В связи с этим арендодатели государственных и муниципальных земель в лице администраций районов и городов могут устанавливать любые размеры ставок арендной платы, в том числе и нулевые. При этом предоставление льгот в централизованном порядке относится только к земельному налогу, а не к арендной плате за землю. При аренде земель, находящихся в государственной или муниципальной собственности, соответствующие органы исполнительной власти устанавливают базовые размеры арендной платы по видам использования земель и категориям арендаторов. Арендная плата может устанавливаться как в денежной, так и натуральной формах. Арендная плата за землю может взиматься отдельно или в составе общей арендной платы за всё арендуемое имущество, когда кроме земли в аренду переданы строения, сооружения и другие материальные и природные ресурсы, но с обязательным перечислением органов местного самоуправления. За земельные участки, необходимые для обслуживания жилых и нежилых строений, предоставленных в пользование юридическим лицам или гражданам по договорам аренды, земельный налог взимается с арендодателя. Если юридическим лицам или гражданам передаются в аренду части жилых или нежилых строений, налог за земельные участки, обслуживающие эти строения, также полностью взимается с арендодателя. При аренде земель и имущества, находящихся в государственной и муниципальной собственности, арендная плата взимается с арендатора. Закон ввёл понятие «нормативная цена земли» - показатель, характеризующий стоимость участка определённого качества и местоположения, исходя из потенциального дохода за расчётный срок окупаемости. Нормативная цена земли введена для обеспечения экономического регулирования земельных отношений при передаче земли в собственность, установлении коллективно-долевой собственности на землю, передаче по наследству, дарении и получении банковского кредита под залог земельного участка. Нормативная цена земли определяется для случаев, предусмотренных законодательством Российской Федерации. Помимо нормативной, существует (в ограниченном объёме) договорная цена земли (по договору купли-продажи), конкурсная (при продаже по конкурсу) и аукционная (при продаже на аукционе). Нормативная цена земли устанавливается субъектами Федерации, остальные – по соглашению сторон в результате конкурсного отбора, аукциона. 2.2. Плата за воду Плата за водопользование является эффективным средством обеспечения экономического использования и надёжной охраны водных объектов и их ресурсов и в большинстве стран стала неотъемлемым элементом хозяйственного механизма в сфере использования и охраны вод. За счёт средств, взимаемых в виде платы за водопользование, компенсируются затраты водохозяйственных систем. Однако в странах, в которых велика доля потребления на нужды орошаемого земледелия и водообеспечение сельского населения, указанные затраты компенсируются не в полной мере. Основным методическим подходом при определении тарифов платы за воду является затратный метод в различных его модификациях. Другие подходы используются преимущественно для отдельных отраслей и имеют ограниченное применение. Практически во всех странах средства, получаемые от платы за воду, не обеспечивают в полной мере потребности водохозяйственного строительства, которое повсеместно осуществляется с использованием государственных субсидий. В развитых странах плата за воду существует в виде взносов водопользователей на содержание государственных учреждений, осуществляющих оперативное управление государственными водными ресурсами и их использованием в пределах одного или нескольких соседних речных бассейнов. При организационном построении системы взимания платы за воду возможно использование различных схем. Наиболее распространёнными являются две схемы, существенно различающиеся ролью государства в регулировании водных отношений. Для первой из них характерно жёсткое государственное регулирование размеров платы. В этом случае все платежи направляются в государственный бюджет. За счёт этого формируются финансовые ресурсы, используемые государством для финансирования всей водохозяйственной деятельности, включая содержание и эксплуатацию водохозяйственных систем и сооружений, инвестиции в водохозяйственное строительство, предоставление кредитов, субсидий, налоговых кредитов и т.д. Вторая схема используется преимущественно в западно-европейских странах и предполагает корпоративное управление использованием и охраной водных ресурсов со стороны водопользователей, которые осуществляют её финансирование. В этом случае государство передаёт водные объекты в оперативное правление (или концессию) бассейновым объединениям. В объединение, как правило, входят водопользователи, расположенные в одном водном бассейне. Объединение осуществляет на своей территории все виды водохозяйственной деятельности, необходимые для охраны вод и удовлетворения потребностей в них водопользователей-участников объединения, включая оценку водных ресурсов, регулирование стока, контроль за сбросами загрязняющих веществ и водозабором, предотвращение наводнений и потоплений и т.д. Плата за воду при таком подходе приобретает форму взносов водопользователей на содержание объединения и финансирование его деятельности. Функция государства в последнем случае ограничивается изъятием в виде налога некоторой части средств, которые затем используются преимущественно для кредитования и субсидирования нового водохозяйственного строительства. А также для компенсации водохозяйственным организациям недополученных в случае предоставления государством льгот по плате за воду отдельным категориям водопользователей. В 1995 г. Был принят Водный кодекс Российской Федерации, которым предусмотрено два платежа: за пользование водными объектами (водный налог) и плата, направленная на восстановление и охрану водных объектов. Плата за право пользования вносится потребителями в виде регулярных платежей в течение срока водопользования. Плата за пользование поверхностными водами поступает в бюджеты субъектов Федерации. Плата за право пользования подземными водами поступает в бюджет Федерации и субъектов Федерации и распределяется органами государственной представительной власти субъектов Федерации. Порядок и размеры платы определяет Правительство РФ. Плата за восстановление и охрану водных объектов устанавливается правительством согласно Основам водного законодательства. Она взимается с водопользователей и поступает в государственный бюджетный фонд восстановления и охраны водных объектов, а за пользование подземными водами – в государственный внебюджетный фонд воспроизводства минерально-сырьевой базы. В этой части Основы водного законодательства противоречат Закону о недрах, ибо он не рассматривает подземные воды как составную часть недр, а пользование ими – как вид недропользования. Более того, Основы водного законодательства включают подземные подземные воды в состав государственного водного фонда, а не фонда недр. Поэтому все отчисления за пользование подземными водами правильнее было бы направлять в фонды восстановления и охраны водных объектов. Закон определил плательщиков, объекты платы, платежную базу, и, главное, в нём были установлены минимальные и максимальные ставки платы, без которых документ не был бы работающим. В таблице 1 приводятся расчеты на 1999г. По видам водопользования и по субъектам Российской Федерации, при этом объёмы водопотребления и водопользования приняты на одном уровне.

Таблица 1. Шевчук А.В. Экономика природопользования – М.:1999-стр.44 2.3. Плата при пользовании недрами Плата за использование недр имеет три формы: за право и разведку месторождений полезных ископаемых; их добычу; использование недр для иных целей, не связанных с добычей полезного сырья. Существует плата за захоронение отходов. Этот вид недроиспользования можно было бы отнести к использованию недр, не связанному с добычей полезных ископаемых. Поэтому все вопросы, обусловленные захоронением отходов, решаются на основе правительственных постановлений действующих стандартов и существующих нормативов. Порядок взимания платежей за право пользования недрами, акваторией и участками морского шельфа регулируется Положением, утверждённым Правительство РФ 28 октября 1992г. Распределение налогов и средств от использования производится следующим образом: - платежи, за право добычи полезных ископаемых распределяются в соответствующих процентах между Федерацией, субъектами Федерации и местными органами; - плата за право выполнения поисково-разведывательных работ и за право использования недр для целей, не связанных с разработкой полезных ископаемых, а также платежи за право добычи общераспространённых полезных ископаемых поступают в бюджеты городов и районов, на территории которых происходило пользование недрами. Плата за право добычи полезных ископаемых может производиться деньгами, частью добытой продукции, выполнением работ или предоставлением услуг. Помимо налогов за добычу полезных ископаемых, с пользованием недр производятся отчисления на создание внебюджетного фонда для финансирования поисково- разведовательных работ, расширения научных исследований. 2.4. Плата за пользование лесными ресурсами Объектами лесных отношений являются: лесной фонд Российской Федерации, участки лесного фонда, права пользования ими, леса, не входящие в лесной фонд, их участки, права пользования ими, древесно-кустарниковая растительность. Лесопользователями являются граждане и юридические лица, которым предоставлены права пользования участками лесного фонда и права пользования участками лесов, не входящих в лесной фонд, обязаны рационально использовать лесной фонд. В Лесном кодексе (Ст.80) подробно определены виды лесопользования, которые могут осуществляться в лесном фондом: 1. Заготовка древесины; 2. Заготовка живицы; 3. Заготовка второстепенных лесных ресурсов (пней, коры, бересты, пихтовых, сосновых, еловых лап, новогодних ёлок и др.) 4. Побочное лесопользование (сенокошение, пастьба скота, размещение ульев и пасек, заготовка древесных соков, заготовка и сбор дикорастущих плодов, ягод, орехов, грибов, других пищевых лесных ресурсов, лекарственных растений и технического сырья, сбор мха, лесной подстилки и опавших листьев, камыша и другие виды побочного лесопользования, перечень которых утверждается федеральным органом управления, лесным хозяйством); 5. Пользование участками лесного фонда для нужд охотничьего хозяйства; 6. Пользование участками лесного фонда для научно-исследовательских целей; 7. Пользование участками лесного фонда для культурно-оздоровительных, туристических и спортивных целей. Все виды использования лесного фонда осуществляются на платной основе. Формы платы за пользование лесными ресурсами установлены Основы лесного законодательства Российской Федерации в виде лесных податей, арендной платы, отчислений в фонды воспроизводства, охраны и защиты леса. Лесные подати (точнее, лесной налог) взимаются за древесину (отпускаемую на корню), заготовку живицы, побочных лесных материалов, за сенокошение, а также за пользование лесом для нужд охотничьего хозяйства, в культурно- оздоровительных, туристических и спортивных целей. Размеры лесных податей определяются по ставкам за единицу продукции (при пользовании лесом) или по гектарным ставкам эксплуатируемой площади лесного фонда. Принципы определения ставок лесных податей устанавливаются субъектами Федерации, а конкретные размеры ставок налогов – местными органами самоуправления. Лесные подати могут вноситься (по договорённости) лесопользователями в форме денежных платежей, произведённой продукцией или предоставлением услуг. Лесные подати поступают в бюджеты городов и районов. Часть средств направляется на охрану и защиту лесов. Арендная плата вносится за аренду лесного фонда. Принципы определения и взимания арендной платы устанавливаются представительными органами субъектов Федерации. Конкретный её размер определяется городскими, районными органами самоуправления. Вся арендная плата поступает в бюджет города или района по месту аренды. Фонд воспроизводства, охрана и защита лесов создаётся за счёт отчислений лесопользователей. Размер отчислений определяется в процентах от стоимости заготовленной лесной продукции – древесины, как заготовленной, так и переработанной, реализованной, израсходованной на собственные нужды и численной по ценам реализации. Фонд воспроизводства является государственным внебюджетным фондом. Его средства расходуются на воспроизводство, охрану, защиту лесов; на содержание лесной охраны, лесоустройство, учёт, мониторинг лесов, организация пользования лесным фондом. Размеры отчислений в этот фонд, порядок их взимания, распределения между субъектами Федерации и местными органами устанавливаются в Положении, которое, согласно Основам лесного законодательства, утверждаются правительством РФ. 2.5. Плата за пользование объектами животного мира Длительно время плата за пользование объектами животного мира отсутствовала. Вопросы компенсации затрат на осуществление работ по охране и воспроизводству объектов решались через оплату лицензий (разрешений), которые выдавались специально уполномоченными органами. С принятием Федерального закона «О животном мире», в котором были оговорены вопросы платного пользования объектами животного мира в 1995-1996гг, Минприроды России разрабатывало соответствующее постановление Правительства России, однако, по ряду субъективных и объективных причин подготовленный проект не был согласован с заинтересованными ведомствами, и постановление не было выпущено. В 1997г. Правительство РФ поручает вновь образованному Министерству природных ресурсов России подготовить постановление Правительства по данному вопросу. В сентябре 1997г. Было уже принято соответствующее постановление. В соответствии с Постановлением за плату предоставляются в пользование следующие объекты животного мира, изъятие которых из среды обитания производится по лицензии или разрешениям: 1. Отнесённые к объектам охоты; 2. Отнесённые к объектам рыболовства; 3. Принадлежащие к видам, занесённым в Красную Книгу РФ; 4. Не отнесённые к объектам охоты и рыболовства и не принадлежащие к видам, занесённым в Красную Книгу РФ. Плата за пользование указанными объектами животного мира, изъятие которых из среды обитания производится по лицензиям или разрешениям, устанавливаются органами исполнительной власти субъектов РФ с учётом местных особенностей и видов пользования объектами животного мира на основании предельных размеров платы, утверждаемых Правительством РФ. При осуществлении мер по регулированию численности отдельных объектов животного мира, представляющих угрозу для здоровья и жизни людей, сельскохозяйственных и других домашних животных, а также в целях предотвращения нанесения ущерба народному хозяйству, животному миру и среде его обитания изъятие соответствующих объектов животного мира может осуществляться бесплатно в порядке, определяемом специально уполномоченными государственными органами по охране, контролю и регулированию использования объектов животного мира и среды их обитания. Данным Постановлением удалось решить вопросы по плате за пользование объектами животного мира, отнесёнными к объектам охоты, изъятие которых из среды обитания производится по лицензиям или разрешениям. Соответственно, Минсельхозпроду России было поручено подготовить проект постановления Правительства РФ о порядке определения платы за пользование объектами животного мира, отнесёнными к объектам рыболовства. Таблица 2. Шевчук А.В. Экономика природопользования – М.:1999-с.59 3. Платежи за загрязнение окружающей среды Плата за загрязнение окружающей природной среды является одним из видов платы за использование природных ресурсов. Её сущность имеет три значения: компенсационное, стимулирующее и экологическое. Во-первых, плата за загрязнение направлена на компенсацию вреда, причиняемого природной среде, здоровью человека, материальным ценностям. В отличие от юридической ответственности, которая наступает по факту правонарушения, обязанность платы за загрязнение возникает по факту правомерного, разрешённого компетентными органами государства причинения вреда независимо от вины хозяйствующего субъекта. Во-вторых, установленная плата взимается в бесспорном порядке за счёт прибыли или себестоимости продукции предприятия-загрязнителя и на этой основе должна стимулировать сокращение выбросов, сбросов вредных веществ. Это главный ключ экологизации хозяйственной деятельности, пользуясь которым, можно сделать охрану окружающей природной среды экономически выгодным делом. В-третьих, платежи за загрязнения служат главным источником образования и пополнения внебюджетных экологических фондов, средства которых используются для оздоровления и охраны окружающей среды. В этом проявляется экономическое значение платы. Законом РФ «Об окружающей среде» предусматривается три вида платы за загрязнение: за выбросы, сбросы вредных веществ сверх установленных норм либо без разрешения компетентных органов; размещение отходов. Порядок установления платы состоит из трёх этапов: определение базовых нормативов платы; дифференцированных ставок; конкретных размеров ставок за загрязнители. Базовые нормативы определяются определяются по каждому виду загрязнителя ввиду вредного воздействия (шум, электромагнитные излучения) с учётом степени их опасности для окружающей среды и здоровья населения. Базовые нормативы представлены в двух видах: за выбросы, сбросы, размещение отходов в пределах установленных нормативов; сверх установленных лимитов или временно согласованных выбросов. Дифференцированные нормативы исчисляются МПР России на основе базовых, но с поправкой на экологическую ситуацию и экологические факторы соответствующих регионов. К последним относятся природно-климатическое, экономические особенности территорий, значимость охраняемых природных объектов. Дифференцированная ставка платежей для конкретных регионов, бассейнов рек и морей определяется умножением коэффициента, отражающего экологические особенности региона, на базовую ставку платежей. Конкретные размеры платежей за загрязнение для предприятий-загрязнителей определяются исполнительными органами власти города, района с участием органом охраны окружающей среды, санэпиднадзора и предприятия. Порядок определения размера такой платы для отдельного хозяйствующего субъекта даётся в постановлении Правительства РФ. При отсутствии у природопользователя разрешения на выброс вредных веществ плата за загрязнение устанавливается как за сверхлимитное загрязнение окружающей среды. Причём с учётом экологической ситуации местные исполнительные органы вправе повышать коэффициенты экологической значимости. Так, в крупных городах и промышленности центрах такое повышение разрешается до 20%, в зонах экологического бедствия, районах Крайнего Севера, на территории национальных парков, особо охраняемых, в том числе заповедных территориях, эколого- курортных регионах, - в 2 раза. Платежи за выбросы и размещение отходов производятся за счёт себестоимости продукции, а платежи за превышение лимитных загрязнений – за счёт прибыли, которая остаётся в распоряжении предприятия-загрязнителя. Перечисление средств производится предприятием в сроки, которые согласовываются с территориальными органами охраны окружающей среды. Из общей суммы 10% платежей подлежит перечислению в доход федерального бюджета для финансирования деятельности территориальных органов МПР России, а остальные 90% - в экологические фонды согласно установленному проценту зачисления. Очень важно отметить, следующие два обстоятельства. Во-первых, постановлением Правительства Российская Федерация так разъясняется вытекающий из действующего законодательства факт: если платежи предприятия равны или превышают размер прибыли, которая остаётся в распоряжении предприятия, то местными органами охраны окружающей среды или органами санэпидемнадзора рассматривается вопрос о приостановлении или прекращении деятельности данного хозяйствующего субъекта. 4. Заключение Я считаю, что плата за природные ресурсы в будущем останется насущной и актуальной темой. Можно предположить, что будут дорабатываться и подвергаться дальнейшему развитию законопроекты, а возможно и введение каких-либо новшеств и ужесточение мер к нарушителям режима пользования природными ресурсами и их нецелесообразного использования. И в силу этого можно выделить ряд причин, исходя из которых, можно сделать вывод о тенденциях развития платы за природные ресурсы. Первая причина состоит в том, что в последнее время большое развитие получило так называемое садово-огородническое и фермерское движение, а значит, появились и люди, которые воспользовались этой возможностью для своих корыстных целей. Они нецелесообразно используют предоставленную им землю и тем самым ухудшают ее качество, а то и полностью разрушают ее плодородный слой. Поэтому, можно сказать, что в ближайшее время плата за землю будет применяться как стимулятор для более рационального и целесообразного использования земли. Вторая причина - это интерес иностранных фирм к земле в России. Следовательно, появилась возможность получить немалый доход для страны, от сдачи в аренду земли иностранным фирмам. Я полагаю, что это будет придавать плате за землю окраску некой экономической меры и немаловажного пункта в бюджете страны. Третья причина заключается в ухудшающейся экологической обстановке, как в мире, так и у нас в стране. Последней причиной развития платы за землю является вопрос о земле, как частной собственности. Список литературы 1. Арустамов Э.А. Природопользование: Учебник-5-е изд., перераб. И доп. – М.: Издательско-торговая корпорация «Дашков и Ко», 2003 - 312с. 2. Гирусов Э.В. Экология и экономика природопользования: Учебник для вузов/Под ред. проф. Э.В. Гирусова; -М.: Закон и право, ЮНИТИ, 1998 – 455с. 3. Хаустов А.П., Редина М.М. Экономика природопользования: диагностика и отчётность предприятий: Учеб. пособие. – М.: Изд-во, РУДН, 2002 – 216с. 4. Шевчик А.В. Экономика природопользования (теория и практика) – М.:Издательство НИА-Природа, 1999 – 308с. |

|

© 2007 |

|