|

|

|

|

Диплом: Резервы улучшения качества и ассортимента продукции на АО «Алматинский пивзавод №1»

Казахстанский рынок пива характеризуется обилием марок сортов и видов пива

как отечественного, так и иностранного производства. На первом месте по

потреблению среди “потребителей пива” находится пиво “Жигулевское”, это самая

популярная марка пива, его знают во всех странах СНГ, его всегда можно найти

на прилавке магазина и оно достаточно доступно по цене. На втором месте

казахстанская марка пива - “Карагандинское”, ее предпочитают 53,4%

опрошенных. В таблице 1.1 представлены предпочтения по потреблению отдельных

марок пива среди “потребителей пива”.

Трудности перехода экономики Казахстана к рыночным отношениям существенно

сказались на объемах производства алкогольных напитков и пива. Первые семь

лет независимости характеризуются спадом производства этой продукции. Однако,

за последние два-три года ситуация относительно стабилизировалась и

наметились позитивные тенденции к наращиванию объемов, но уровень 1991 года

ещё не достигнут ни по одному из учитываемых видов алкогольных напитков.

По состоянию на конец 2001 г., среднедушевое потребление пива в Казахстане

составило всего 20 литров, что в 4-5 раз меньше среднего уровня потребления в

странах Западной Европы. Однако за последние годы потребление пива в

Казахстане увеличилось на 20%, обогатился ассортимент отечественных сортов

пива, качество пива повысилось. Можно сделать вывод, что рынок пива в

Казахстане находится на стадии развития: увеличиваются объёмы производства,

развивается конкуренция, появляются общенациональные марки, расширяется

ассортимент и т.д. Объем производимого в республике пенного напитка будет

увеличиваться потому, что улучшается его качество, при изготовлении

применяются современные технологии, появляются новые марки продукта,

вследствие чего потребитель предпочитает местное, а не импортное пиво. Если в

1995 году в Казахстане из общего объема потребляемого пива 11% составляло

импортное, то в 2002 году этот показатель составил 3,4%.

Отечественное пиво нынче в большинстве своем очень качественное, и по своим

вкусовым и органолептическим свойствам вполне конкурентоспособно – это

практически единодушное мнение казахстанских производителей. Объяснение этому

факту существует достаточно простое. Как известно, 50 % успеха в пивоваренной

промышленности зависит от оборудования. В последние же годы пивоваренные

заводы Казахстана – это либо новые, оснащенные по самому последнему слову

техники предприятия, либо построенные еще в советское время, но осуществившие

реконструкцию, в процессе которой в цехах установились современные линии

производства. Что касается сырья, от которого также в немалой степени зависит

конечный результат, то практически все производители закупают его за

пределами отечества, и стараются соблюдать предполагаемые рецептурой

параметры качества основных ингредиентов: солода, хмеля, дрожжей. И к

изучению вкусов и предпочтений отечественных потребителей пивовары подходят

сегодня с особым вниманием. Казахстанцы больше всего любят пиво с

усредненными характеристиками, то есть в меру крепкое, не слишком светлое или

темное, средней плотности. Именно такой напиток производит большинство

отечественных пивзаводов. Пиво, относящееся к средней категории «total normal

beer», занимает сегодня около 80% рынка. Видимо, разобрался наш потребитель и

в том, что местное пиво, в отличие от импортного, не сдабривается

консервантами. Почти во всех казахстанских городах доля завозимого из

дальнего зарубежья пенного напитка не превышает 1%. Опять же появился

достаточно большой выбор отечественных сортов и брэндов. Компании по-разному

подают и позиционируют свою продукцию, и каждый потребитель может выбрать

«свое» пиво.

Конкуренция между производителями пива достаточно жесткая, и чтобы сохранить

свою долю на рынке, предприятиям просто необходимо удерживать качество.

Сегодня среди казахстанских марок практически нет плохого пива. Существуют

лишь разные вкусы и предпочтения потребителей и более или менее грамотная

политика продвижения товара на рынок. Посмотрите на мировую практику: все

импортное пиво качественное, и то, какой брэнд будет иметь большее количество

поклонников, зависит от правильной рекламной политики, удачного менеджмента,

продуманного маркетинга. Казахстан идет по этому же пути, и на данном этапе

рекламу и правильно построенное общение с потребителем (разнообразные акции,

создание «образа» марки, поддерживание престижности брэнда) можно ставить на

первое место в ряду факторов, влияющих на популярность того или иного пива. В

сегменте «economy» (до 60 тенге за поллитровую бутылку) цена пива все еще

играет серьезную роль в конкурентной борьбе. А в сегменте «mainstream» (от 60

до 100 тенге) за место на рынке разворачивается борьба иного рода. И здесь

очень многое имеет значение. Например, в каком количестве торговых точек и

магазинов представлен тот или иной брэнд, как он подан и так далее. Скажем,

чтобы обеспечить максимально эффективное продвижение марок «Тянь-Шань» и

«Amstel» на рынке, не только проводятся регулярные маркетинговые исследования

и рекламные кампании, но и работают мерчендайзеры, то есть люди, занимающиеся

наукой о продаже товара. Сейчас «Amstel» запускает в производство пиво в

бутылках 0,33 литра, что позволит продукции занять дополнительное место на

витринах магазинов. Известно, что чем больше покупатель видит перед собой

какого-либо товара, тем охотнее он его покупает. Если не контролировать

розничные продажи и пустить их на самотек, то при нынешней конкуренции

бутылки с твоим пивом очень быстро задвинут куда-нибудь подальше. Ну а если

покупатель вообще не находит в торговой точке желанной марки, то обойдя еще

пару магазинов, просто купит другое пиво. Нельзя позволять себе терять

клиентов, поэтому брэнд должен быть представлен как можно в большем

количестве мест и оставаться всегда на слуху.

В последнее время многие заводы увеличивают свои мощности, и это показатель

того, что пока на рынке спрос существенно превышает предложение. По некоторым

данным, объем рынка возрастает в среднем на 33% в год, и предприятия, которые

хотят удержать свою долю, соответственно должны увеличивать производство на

аналогичное или большее количество процентов. Потенциал наших предприятий

высок, и мощностей всех казахстанских заводов хватило бы на выпуск 60

миллионов дал в год. Один только семипалатинский «Восток-пиво» (марка «Семь

бочек»), запущенный в 2001 году, способен производить до 24 миллионов дал в

год. Пока он работает далеко не в полную силу, но зато заметно увеличение

количества произведенного пива на ряде других пивзаводов. Так, если

сравнивать данные по производству пива за пять месяцев 2001 года (январь –

май) с аналогичным периодом 2002 года, видно, что производительность, скажем

павлодарского пивзавода «Роса», возросла на 106,7%, ТОО «Динал», выпускающего

марки «Тянь-Шань» и «Amstel», – на 48% (этим летом предприятие еще увеличило

мощность на 10 миллионов литров в год), а ЗАО ИП «Эфес Караганда –

пивоваренный завод» – на 25%.

Открытие новых заводов и увеличение мощностей существующих позволило

потеснить на рынке пиво, импортируемое в Казахстан. Одновременно наблюдается

переориентация импорта в пользу российских пивоваренных компаний. Благодаря

их реконструкции, проведенной в середине 90-х годов, они практически

вытеснили западные компании в поставках пива в Казахстан. В Алматы, южных и

центральных регионах Казахстана продукция основных конкурентов наших

пивоваров – предприятий России составляет мизерную долю. Но в северо-западных

регионах и приграничных районах присутствие российского пива по-прежнему

ощутимо.

Так, по данным международной исследовательской компании ACNielsen на апрель-

май доля российского пива в десяти крупнейших городах Казахстана составляла

18 % рынка (в августе-сентябре 2001 года – 23,1 %), местного пива – 81,7 %

(август-сентябрь 2001-го – 76,4 %), импортированного из других стран – 0,2%

(ранее 0,5%). В Алматы на пиво местных производителей приходится 95,5 %

рынка, на российский ячменный напиток – 4,5%, а на импортное пиво – 0,4 %. В

Атырау же ситуация совсем другая: лишь 33 % занимает местное пиво (в августе-

сентябре 2001-го его доля составляла 22,3%), 66,6 % – российское (в 2001 году

– 76,8%) и 0,5 % – импортное (в 2001-м – 0,9 %).

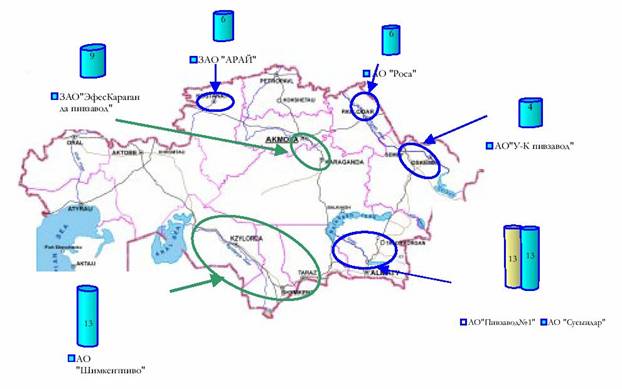

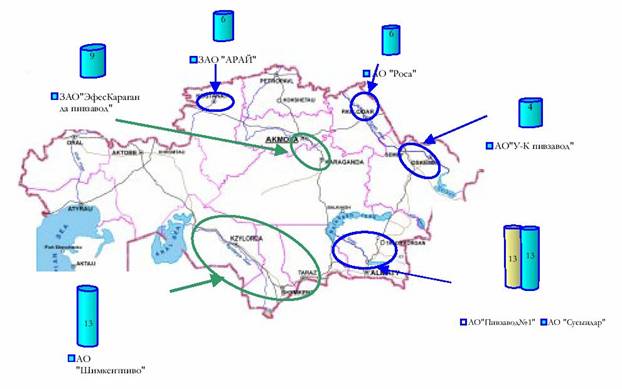

Рис. 1.1.

Объемы производства и рынки сбыта пива наиболее крупных производителей в 1999

г., млн. литров

Тенденция к снижению потребления российского пива прослеживается во всех

регионах, но до вытеснения импортируемого (легально и нелегально) пива в

северо-западных городах еще далеко. К тому же компания, производящая

популярное в Казахстане пиво «Балтика», начинает строительство своего завода

в Киргизии, и, по оценкам некоторых экспертов, нацелена не столько на

небольшой киргизский рынок, сколько на солидные поставки своей продукции в

Казахстан. Строятся заводы и в некоторых приграничных с Казахстаном

российских городах. А компания Heineken, выпускающая в Казахстане местную

марку «Тянь-Шань», купила российский «Бочкарев», и вполне вероятно, что

легальный импорт этого пива в республику возрастет. Так что победу

отечественного производителя над зарубежным праздновать пока рано.

Высокая конкуренция среди пивоваров — это еще и своеобразный показатель

развития рынка. Если в начале его формирования компании поставляли клиентам

только сам продукт, то теперь вместе с пивом они предлагают и бесплатные

поставки фирменного пивного оборудования (которое является и своеобразной

рекламой марки), его техническое обслуживание и обучение барменов работе с

ним. В ситуации такой насыщенности рынка между поставщиками идет настоящая

борьба за каждую торговую точку, а сами рестораны от этого остаются только в

выигрыше.

Рис. 1.2.

Структура импорта пива в Казахстане

Однако даже при явном преимуществе местных марок качественные дорогие и

оригинальные импортные сорта, такие как Heineken, Grolsch, Guinness,

Carlsberg, Corona Extra, останутся при любом развитии рынка. Незначительные

изменения в ближайшее время, возможно, коснутся только объемов продаж и будут

напрямую зависеть от действий компаний-дистрибьюторов.

Таблица 1.2

Доля брэндов на рынке (%)

Тенденция к снижению потребления российского пива прослеживается во всех

регионах, но до вытеснения импортируемого (легально и нелегально) пива в

северо-западных городах еще далеко. К тому же компания, производящая

популярное в Казахстане пиво «Балтика», начинает строительство своего завода

в Киргизии, и, по оценкам некоторых экспертов, нацелена не столько на

небольшой киргизский рынок, сколько на солидные поставки своей продукции в

Казахстан. Строятся заводы и в некоторых приграничных с Казахстаном

российских городах. А компания Heineken, выпускающая в Казахстане местную

марку «Тянь-Шань», купила российский «Бочкарев», и вполне вероятно, что

легальный импорт этого пива в республику возрастет. Так что победу

отечественного производителя над зарубежным праздновать пока рано.

Высокая конкуренция среди пивоваров — это еще и своеобразный показатель

развития рынка. Если в начале его формирования компании поставляли клиентам

только сам продукт, то теперь вместе с пивом они предлагают и бесплатные

поставки фирменного пивного оборудования (которое является и своеобразной

рекламой марки), его техническое обслуживание и обучение барменов работе с

ним. В ситуации такой насыщенности рынка между поставщиками идет настоящая

борьба за каждую торговую точку, а сами рестораны от этого остаются только в

выигрыше.

Рис. 1.2.

Структура импорта пива в Казахстане

Однако даже при явном преимуществе местных марок качественные дорогие и

оригинальные импортные сорта, такие как Heineken, Grolsch, Guinness,

Carlsberg, Corona Extra, останутся при любом развитии рынка. Незначительные

изменения в ближайшее время, возможно, коснутся только объемов продаж и будут

напрямую зависеть от действий компаний-дистрибьюторов.

Таблица 1.2

Доля брэндов на рынке (%)

| Марка пива | По 10 крупнейшим городам Казахстана | Алматы | | Август-сентябрь 2001 | Апрель-май 2002 г | Август-сентябрь 2001 | Апрель-май 2002 г | | Жигулевское | 8,39 | 7,23 | 24 | 23 | | Тянь-Шань | 9,52 | 12,41 | 13 | 17 | | Дербес | 5,47 | 10,24 | 5 | 13 | | Балтика | 7,12 | 8,02 | 2 | 4 | | Карагандинское | 13,01 | 15,45 | 5 | 7 | | Ирбис | 2,37 | 2,92 | 3 | 5 | | Корона Алатау | 3,79 | 2,87 | 19 | 9 | | Южная столица | 5,66 | 2,64 | 19 | 8 | | Amstel | 0,08 | 1,89 | 0 | 3 |

В 2002 году в Казахстане было произведено около 21,5 миллиона дал пива (рис.

1.3). В денежном же выражении, если ориентироваться на среднюю розничную цену

бутылки пива, объем рынка будет исчисляться цифрой, близкой к 42 миллиардам

тенге. Из них на отечественное пиво приходится около 33 миллиардов тенге. По

мнению представителей Союза пивоваров Казахстана, сегодня мы используем наш

промышленный потенциал лишь на 23 %, а увеличение производства пива смогло бы

ежегодно привносить в государственный бюджет до 9 миллиардов тенге.

В производстве пищевых продуктов города Алматы объём выпуска алкогольных

напитков и пива также занимает значительный удельный вес. В 2000 году на их

долю приходилось 20,7% отраслевого объема производства.

Существенные изменения в сфере производства алкогольной продукции,

произошедшие в Казахстане за 1991-2000 годы, не обошли стороной и Алматы. В

1991 году в городе двумя предприятиями государственной формы собственности

было изготовлено 1627 тыс. дал водки и ликеро-водочных изделий, коньяка – 109

тыс. дал, шампанского – 250 тыс. дал, вина виноградного натурального – 730

тыс. дал, пива – 5630 тыс. дал. В настоящее время в южной столице работает

около 30 предприятий, имеющих лицензию на производство, хранение и реализацию

алкогольной продукции. Все они частной формы собственности, из них пятнадцать

специализируются на выпуске пива, шесть - водки и ликёро-водочных изделий,

пять – вина и винных напитков, у четырех – широкий ассортимент продукции. Эти

предприятия выпускают алкогольной продукции меньше, чем в 1991 году.

Рис. 1.3

Производство пива в Республике Казахстан за 1985-2002 гг, тыс. дал

Объём производства пива в 2000 году составил 4803 тыс. дал, что на 14,7 %

меньше, чем в 1991 году, но на 59,5 % больше уровня 1999 года. Выпускаемое в

городе пиво занимает более трети (35,4%) объема производства в республике,

причем, доля города постепенно возрастает. Так, если в 1991 году этот

показатель составил 18,0%, то в 2000 году - уже 35,4%.

В пивоваренной отрасли уделяется значительное внимание воспроизводству

основных средств. Крупные зарубежные компании, создавая совместные

предприятия, предпочитают строить новые пивоваренные заводы. В ближайшие

годы, по прогнозам экспертов, на внутреннем рынке произойдет вытеснение

новыми компаниями тех местных производителей, которые работают на устаревшем

оборудовании и не располагают средствами на перевооружение производства.

Именно поэтому, в целях поддержания конкурентоспособности в 1998 году

осуществлены техническое перевооружение СП “Беккер” и АО “Пивзавод №1”,.

построен пивоваренный завод ТОО Компании “Ак-нар”, введены мощности на ТОО

“Динал”.

1.5. Пути расширения ассортимента и повышения качества продукции

Политика изменения ассортимента может базироваться на трех подходах:

Вертикальное изменение. Данный процесс является составной частью

вертикальной диверсификации деятельности компании и направлен на

расширение/сужение производства, связанного с самостоятельным выпуском тех

комплектующих, которые ранее закупались у сторонних поставщиков, а также

создание собственной торговой сети для продвижения своей продукции.

Горизонтальное изменение. Одна из составляющих политики горизонтальной

диверсификации. Представляет собой изменение ассортимента в рамках уже

проводимой деятельности либо в аналогичных направлениях или выход на новые

рынки без перехода на смежные уровни в рамках кооперации.

Комплексное изменение. Диверсификация в обоих направлениях.

Оценка эффективности того или иного подхода к построению ассортиментной

стратегии должна основываться, в первую очередь, на исчислении возможного

прироста прибыли (ΔПр), полученного в связи с изменением ассортимента

реализуемой продукции.

ΔПр = ΔД — ΔР,

где ΔПр — изменение прибыли, ΔД — изменение дохода, ΔР —

изменение расходов, вызванные расширением/сужением ассортимента.

В соответствии с этим, расширение ассортимента может происходить на

нескольких уровнях:

· Увеличение позиций однородных товаров: производство новых сортов,

изменение упаковки, расфасовки, конфигурации и т. д. уже освоенной продукции;

· Внедрение разнородных продуктов: развитие новых товарных

направлений: диверсификация;

· Продвижение абсолютно новых (не имеющих аналогов) продуктов;

· Комбинация действий: проведение ассортиментных изменений на двух или

трех уровнях одновременно.

Характеристику целесообразности выхода на тот или иной уровень расширения

ассортимента необходимо рассматривать с позиции потребности в а) новых

научно-исследовательских разработках; б) дополнительном финансировании.

Насущный вопрос для предприятия-изготовителя — необходимо ли разрабатывать

стандартный товар, годный для всех отобранных рынков, или приспосабливать его

к специфическим требованиям и особенностям каждого отдельного сегмента,

создавая для этого определенное число модификаций базового изделия. И в том,

и в другом случаях есть свои плюсы и минусы.

Так, хотя создание стандартного товара, единого для всех рынков, весьма

заманчиво, но это нередко практически неосуществимо. В то же время политика

дифференциации не оправдывает себя экономически там, где условия рынка

позволяют осуществлять частичную или полную стандартизацию (универсализацию)

изделия.

К выгодам такого рода стандартизации товара следует отнести: снижение затрат

на производство, распределение, сбыт и обслуживание; унификацию элементов

комплекса маркетинга; ускорение окупаемости капиталовложений и др. Неполное

использование (в сравнении с дифференциацией) потенциальных возможностей

рынка, недостаточно гибкая реакция маркетинга на меняющиеся рыночные условия

в этом случае сдерживают нововведения.

Дифференциация, или модификация, товара позволяет более полно использовать

«поглощающие» возможности рынков с учетом специфики их требований в отдельных

регионах страны и зарубежных странах, заполнять те товарные ниши, где нет

конкуренции или она незначительна. Однако определение такого направления в

ассортиментной стратегии — дорогостоящее дело, связанное с необходимостью

модернизации и расширения производственных мощностей, диверсификации и

перестройки сбытовой сети и, конечно, расширения комплекса маркетинга. В

конечном счете, использование стандартизации, дифференциации или их сочетания

зависит от конкретных условий деятельности изготовителя и определяется

конечным результатом — уровнем экономической эффективности сбыта и его

объемом, достигаемых с помощью этих методов.

Еще один важный элемент улучшения ассортимента и в целом товарной политики —

изъятие из программы неэффективных товаров. Изыматься могут товары, морально

устаревшие и экономически, неэффективные, хотя и, возможно, пользующиеся

некоторым спросом. Принятию решения об изъятии или оставлении товара в

программе предприятия предшествует оценка качества показателей каждого товара

на рынке. При этом необходимо учитывать объединенную информацию со всех

рынков, где они реализуются, чтобы установить реальный объем продаж и уровень

рентабельности (прибыльности) в динамике, которые обеспечивает изготовителю

каждый из его товаров.

Главный вывод из сказанного относительно своевременного изъятия товара из

ассортимента состоит в том, что изготовитель должен организовать

систематический контроль за поведением товара на рынке, за его жизненным

циклом. Только при таком условии будет получена полная и достоверная

информация, позволяющая принимать верные решения. Для облегчения решения

проблемы следует иметь методику оценки положения товара на различных рынках,

где предприятие работает.

Принятие окончательного решения об изъятии товара из программы или о

продолжении его реализации можно упростить, если уже на стадии разработки

изделия установить количественные требования к нему: уровень (норматив)

окупаемости, объем продаж и/или прибыли (с учетом полных затрат ресурсов).

Если товар перестает отвечать этим критериям, то тем самым предопределяется и

характер решения по его изъятию.

Исчерпавший свои рыночные возможности товар, вовремя не изъятый из

производственной программы, приносит большие убытки, требуя несоразмерно

получаемым результатам затрат средств, усилий и времени. Поэтому, если

производитель не будет иметь четкой системы критериев изъятия товаров из

производственно-сбытовой программы, и не будет систематически проводить

анализ изготовляемых и реализуемых товаров, то его ассортимент неизбежно

окажется «перегруженным» неэффективными изделиями, со всеми вытекающими

отсюда отрицательными последствиями для производителя.

При оценке качества продукта следует пытаться выделить наиболее

предпочтительные свойства товара для потребителя. Следует иметь в виду, что

придать все желаемые качества товару практически невозможно, да и не имеет

смысла с точки зрения требований конкретных сегментов рынка, а также с точки

зрения обеспечения эффективности предпринимательской деятельности фирмы в

целом. Целью оценки обусловливается: какие показатели качества следует

выбирать для рассмотрения, какими методами и с какой точностью определять

значения этих показателей, какие средства для этого потребуются, как

обработать и в какой форме представить результаты оценки.

Управление качеством, т.е. воздействие на элементы производственного

процесса, обеспечивающее достижение и поддержание планируемого состояния и

уровня качества продукции, использует следующие типы методов повышения

качества:

1) Экономические методы, обеспечивающие создание экономических

условий, побуждающих коллективы предприятий, конструкторских, технологических и

других организаций изучать запросы потребителей, создавать, изготавливать и

обслуживать продукцию, удовлетворяющую эти потребности и запросы. К числу

экономических методов относятся правила ценообразования, условия кредитования,

экономические санкции за несоблюдение требований стандартов и технических

условий, правила возмещения экономического ущерба потребителю за реализацию ему

некачественной продукции;

2) Методы материального стимулирования, предусматривающие, с

одной стороны, поощрение работников за создание и изготовление

высококачественной продукции (к числу этих методов относятся: создание систем

премирования за высокое качество, установление надбавок к заработной плате и

др.), а с другой – взыскание за причиненный ущерб от ее некачественности;

3) Организационно–распорядительные методы, осуществляемые

посредством обязательных для исполнения директив, приказов, указаний

руководителей. К числу организационно распорядительных методов управления

качеством продукции относятся также требования нормативной документации;

4) Воспитательные методы, оказывающие влияние на сознание и

настроение участников производственного процесса, побуждающие их к

высококачественному труду и четкому выполнению специальных функций управления

качеством продукции. К их числу относятся: моральное поощрение за высокое

качество продукции, воспитание гордости за честь заводской марки и др.

Выбор методов управления качеством продукции и поиск их наиболее эффективного

сочетания – один из самых творческих моментов в создании систем управления,

так как они оказывают прямое воздействие на людей, участвующих в процессе

создания и изготовления продукции, то есть на мобилизацию человеческого

фактора.

Суммируя эти методы, в западной практике сформулировано четыре правила,

способствующих решению проблемы повышения качества:

1. необходимо выработать ясную и четкую политику в области качества и

довести ее цели до сознания каждого сотрудника фирмы;

2. все сотрудники должны научиться работать без дефектов;

3. требования, включенные в программу качества, подлежат

неукоснительному выполнению, менять их можно только в сторону ужесточения;

4. компромиссы исключаются, колебания, отклонения и т. д. не допускаются.

С производственной же точки зрения, качество готовой продукции напрямую

зависит от качества используемого сырья и оборудования, т.е. обеспечение

жесткого контроля за качеством поступающего сырья и обновление

технологического оборудования являются непременными условиями для получения

высококачественной продукции.

ГЛАВА 2. АНАЛИЗ АССОРТИМЕНТА И КАЧЕСТВА ПРОДУКЦИИ ОАО «АЛМАТИНСКИЙ

ПИВЗАВОД №1» 2.1 Краткая характеристика ОАО «Алматинский пивзавод №1»

Открытое акционерное общество «Алматинский пивзавод №1» образовано на базе

Алматинского пивоваренного завода, построенного и пущенного в эксплуатацию

1858 году. «Алматинский пивзавод №1» - одно из старейших предприятий

пивоваренной отрасли, он построен более 140 лет тому назад. В 1992 году завод

был преобразован в акционерное общество смешанной собственности. С 1996 года

общество становится частной собственностью.

ОАО «Алматинский пивзавод №1» является юридическим лицом, имеет

самостоятельный баланс, расчетный и другие счета в учреждениях банка, круглую

печать, штамп и бланки со своим наименованием, собственный товарный знак,

знак обслуживания и другие символы юридического лица. Оно может от своего

имени приобретать имущественные и личные неимущественные права и выполнять

обязанности, выступать в качестве истца или ответчика в суде, арбитражном или

третейском суде неся при этом ответственность своим имуществом.

Юридический статус компании - частная собственность. Дата регистрации и

перерегистрации компании - первичная регистрация осуществлена - 25.11.1992 г.

перерегистрация - 27.01.1999 г.

Руководитель компании - Алгазиев Ахылбек Майкотович.

Адрес компании: г. Алматы, 480099, Елебекова, 10; тел/факс 64-3 8-93.

Для ведения хозяйственной деятельности предприятие обладает необходимыми

зданиями, сооружениями, механизмами (варочный, бродильно-лагерный цеха, цех

розлива пива, тарный цех, заводская котельная, компрессорный цех,

механический цех, автохозяйство, административное здание), а так же земельным

участком площадью 3,127 га.

Водоснабжение - идеальная горная вода. На территории завода имеется заводская

скважина для снабжения его горной водой. Электроснабжение и газоснабжение -

централизованное.

ОАО «Алматинский пивзавод №1» специализируется на производстве и выпуске

пива. Однако, чтобы найти источник финансирования капитальных вложений для

продолжения технического перевооружения завода, освоено производство

безалкогольных напитков. Для их производства построено промышленное здание и

установлена впервые в республике немецкая эксклюзивная линия по розливу

напитков в стерильном производстве.

Таким образом, основными видами деятельности ОАО «Алматинский пивзавод №1»

являются производство и реализация различных сортов пива и безалкогольных

напитков. Из поколения в поколение передается мастерство пивоварения, в

результате на протяжении многих лет вкусовые качества пива, изготовленного на

пизаводе №1, покоряют самых взыскательных поклонников пива.

С целью сохранения добрых традиций в изготовлении пива более семи лет на

заводе осуществляется поэтапная капитальная реконструкция. После завершения

реконструкций завод станет современным производством.

Рис. 2.1

Организационная структура предприятия

Объём производства пива в 2000 году составил 4803 тыс. дал, что на 14,7 %

меньше, чем в 1991 году, но на 59,5 % больше уровня 1999 года. Выпускаемое в

городе пиво занимает более трети (35,4%) объема производства в республике,

причем, доля города постепенно возрастает. Так, если в 1991 году этот

показатель составил 18,0%, то в 2000 году - уже 35,4%.

В пивоваренной отрасли уделяется значительное внимание воспроизводству

основных средств. Крупные зарубежные компании, создавая совместные

предприятия, предпочитают строить новые пивоваренные заводы. В ближайшие

годы, по прогнозам экспертов, на внутреннем рынке произойдет вытеснение

новыми компаниями тех местных производителей, которые работают на устаревшем

оборудовании и не располагают средствами на перевооружение производства.

Именно поэтому, в целях поддержания конкурентоспособности в 1998 году

осуществлены техническое перевооружение СП “Беккер” и АО “Пивзавод №1”,.

построен пивоваренный завод ТОО Компании “Ак-нар”, введены мощности на ТОО

“Динал”.

1.5. Пути расширения ассортимента и повышения качества продукции

Политика изменения ассортимента может базироваться на трех подходах:

Вертикальное изменение. Данный процесс является составной частью

вертикальной диверсификации деятельности компании и направлен на

расширение/сужение производства, связанного с самостоятельным выпуском тех

комплектующих, которые ранее закупались у сторонних поставщиков, а также

создание собственной торговой сети для продвижения своей продукции.

Горизонтальное изменение. Одна из составляющих политики горизонтальной

диверсификации. Представляет собой изменение ассортимента в рамках уже

проводимой деятельности либо в аналогичных направлениях или выход на новые

рынки без перехода на смежные уровни в рамках кооперации.

Комплексное изменение. Диверсификация в обоих направлениях.

Оценка эффективности того или иного подхода к построению ассортиментной

стратегии должна основываться, в первую очередь, на исчислении возможного

прироста прибыли (ΔПр), полученного в связи с изменением ассортимента

реализуемой продукции.

ΔПр = ΔД — ΔР,

где ΔПр — изменение прибыли, ΔД — изменение дохода, ΔР —

изменение расходов, вызванные расширением/сужением ассортимента.

В соответствии с этим, расширение ассортимента может происходить на

нескольких уровнях:

· Увеличение позиций однородных товаров: производство новых сортов,

изменение упаковки, расфасовки, конфигурации и т. д. уже освоенной продукции;

· Внедрение разнородных продуктов: развитие новых товарных

направлений: диверсификация;

· Продвижение абсолютно новых (не имеющих аналогов) продуктов;

· Комбинация действий: проведение ассортиментных изменений на двух или

трех уровнях одновременно.

Характеристику целесообразности выхода на тот или иной уровень расширения

ассортимента необходимо рассматривать с позиции потребности в а) новых

научно-исследовательских разработках; б) дополнительном финансировании.

Насущный вопрос для предприятия-изготовителя — необходимо ли разрабатывать

стандартный товар, годный для всех отобранных рынков, или приспосабливать его

к специфическим требованиям и особенностям каждого отдельного сегмента,

создавая для этого определенное число модификаций базового изделия. И в том,

и в другом случаях есть свои плюсы и минусы.

Так, хотя создание стандартного товара, единого для всех рынков, весьма

заманчиво, но это нередко практически неосуществимо. В то же время политика

дифференциации не оправдывает себя экономически там, где условия рынка

позволяют осуществлять частичную или полную стандартизацию (универсализацию)

изделия.

К выгодам такого рода стандартизации товара следует отнести: снижение затрат

на производство, распределение, сбыт и обслуживание; унификацию элементов

комплекса маркетинга; ускорение окупаемости капиталовложений и др. Неполное

использование (в сравнении с дифференциацией) потенциальных возможностей

рынка, недостаточно гибкая реакция маркетинга на меняющиеся рыночные условия

в этом случае сдерживают нововведения.

Дифференциация, или модификация, товара позволяет более полно использовать

«поглощающие» возможности рынков с учетом специфики их требований в отдельных

регионах страны и зарубежных странах, заполнять те товарные ниши, где нет

конкуренции или она незначительна. Однако определение такого направления в

ассортиментной стратегии — дорогостоящее дело, связанное с необходимостью

модернизации и расширения производственных мощностей, диверсификации и

перестройки сбытовой сети и, конечно, расширения комплекса маркетинга. В

конечном счете, использование стандартизации, дифференциации или их сочетания

зависит от конкретных условий деятельности изготовителя и определяется

конечным результатом — уровнем экономической эффективности сбыта и его

объемом, достигаемых с помощью этих методов.

Еще один важный элемент улучшения ассортимента и в целом товарной политики —

изъятие из программы неэффективных товаров. Изыматься могут товары, морально

устаревшие и экономически, неэффективные, хотя и, возможно, пользующиеся

некоторым спросом. Принятию решения об изъятии или оставлении товара в

программе предприятия предшествует оценка качества показателей каждого товара

на рынке. При этом необходимо учитывать объединенную информацию со всех

рынков, где они реализуются, чтобы установить реальный объем продаж и уровень

рентабельности (прибыльности) в динамике, которые обеспечивает изготовителю

каждый из его товаров.

Главный вывод из сказанного относительно своевременного изъятия товара из

ассортимента состоит в том, что изготовитель должен организовать

систематический контроль за поведением товара на рынке, за его жизненным

циклом. Только при таком условии будет получена полная и достоверная

информация, позволяющая принимать верные решения. Для облегчения решения

проблемы следует иметь методику оценки положения товара на различных рынках,

где предприятие работает.

Принятие окончательного решения об изъятии товара из программы или о

продолжении его реализации можно упростить, если уже на стадии разработки

изделия установить количественные требования к нему: уровень (норматив)

окупаемости, объем продаж и/или прибыли (с учетом полных затрат ресурсов).

Если товар перестает отвечать этим критериям, то тем самым предопределяется и

характер решения по его изъятию.

Исчерпавший свои рыночные возможности товар, вовремя не изъятый из

производственной программы, приносит большие убытки, требуя несоразмерно

получаемым результатам затрат средств, усилий и времени. Поэтому, если

производитель не будет иметь четкой системы критериев изъятия товаров из

производственно-сбытовой программы, и не будет систематически проводить

анализ изготовляемых и реализуемых товаров, то его ассортимент неизбежно

окажется «перегруженным» неэффективными изделиями, со всеми вытекающими

отсюда отрицательными последствиями для производителя.

При оценке качества продукта следует пытаться выделить наиболее

предпочтительные свойства товара для потребителя. Следует иметь в виду, что

придать все желаемые качества товару практически невозможно, да и не имеет

смысла с точки зрения требований конкретных сегментов рынка, а также с точки

зрения обеспечения эффективности предпринимательской деятельности фирмы в

целом. Целью оценки обусловливается: какие показатели качества следует

выбирать для рассмотрения, какими методами и с какой точностью определять

значения этих показателей, какие средства для этого потребуются, как

обработать и в какой форме представить результаты оценки.

Управление качеством, т.е. воздействие на элементы производственного

процесса, обеспечивающее достижение и поддержание планируемого состояния и

уровня качества продукции, использует следующие типы методов повышения

качества:

1) Экономические методы, обеспечивающие создание экономических

условий, побуждающих коллективы предприятий, конструкторских, технологических и

других организаций изучать запросы потребителей, создавать, изготавливать и

обслуживать продукцию, удовлетворяющую эти потребности и запросы. К числу

экономических методов относятся правила ценообразования, условия кредитования,

экономические санкции за несоблюдение требований стандартов и технических

условий, правила возмещения экономического ущерба потребителю за реализацию ему

некачественной продукции;

2) Методы материального стимулирования, предусматривающие, с

одной стороны, поощрение работников за создание и изготовление

высококачественной продукции (к числу этих методов относятся: создание систем

премирования за высокое качество, установление надбавок к заработной плате и

др.), а с другой – взыскание за причиненный ущерб от ее некачественности;

3) Организационно–распорядительные методы, осуществляемые

посредством обязательных для исполнения директив, приказов, указаний

руководителей. К числу организационно распорядительных методов управления

качеством продукции относятся также требования нормативной документации;

4) Воспитательные методы, оказывающие влияние на сознание и

настроение участников производственного процесса, побуждающие их к

высококачественному труду и четкому выполнению специальных функций управления

качеством продукции. К их числу относятся: моральное поощрение за высокое

качество продукции, воспитание гордости за честь заводской марки и др.

Выбор методов управления качеством продукции и поиск их наиболее эффективного

сочетания – один из самых творческих моментов в создании систем управления,

так как они оказывают прямое воздействие на людей, участвующих в процессе

создания и изготовления продукции, то есть на мобилизацию человеческого

фактора.

Суммируя эти методы, в западной практике сформулировано четыре правила,

способствующих решению проблемы повышения качества:

1. необходимо выработать ясную и четкую политику в области качества и

довести ее цели до сознания каждого сотрудника фирмы;

2. все сотрудники должны научиться работать без дефектов;

3. требования, включенные в программу качества, подлежат

неукоснительному выполнению, менять их можно только в сторону ужесточения;

4. компромиссы исключаются, колебания, отклонения и т. д. не допускаются.

С производственной же точки зрения, качество готовой продукции напрямую

зависит от качества используемого сырья и оборудования, т.е. обеспечение

жесткого контроля за качеством поступающего сырья и обновление

технологического оборудования являются непременными условиями для получения

высококачественной продукции.

ГЛАВА 2. АНАЛИЗ АССОРТИМЕНТА И КАЧЕСТВА ПРОДУКЦИИ ОАО «АЛМАТИНСКИЙ

ПИВЗАВОД №1» 2.1 Краткая характеристика ОАО «Алматинский пивзавод №1»

Открытое акционерное общество «Алматинский пивзавод №1» образовано на базе

Алматинского пивоваренного завода, построенного и пущенного в эксплуатацию

1858 году. «Алматинский пивзавод №1» - одно из старейших предприятий

пивоваренной отрасли, он построен более 140 лет тому назад. В 1992 году завод

был преобразован в акционерное общество смешанной собственности. С 1996 года

общество становится частной собственностью.

ОАО «Алматинский пивзавод №1» является юридическим лицом, имеет

самостоятельный баланс, расчетный и другие счета в учреждениях банка, круглую

печать, штамп и бланки со своим наименованием, собственный товарный знак,

знак обслуживания и другие символы юридического лица. Оно может от своего

имени приобретать имущественные и личные неимущественные права и выполнять

обязанности, выступать в качестве истца или ответчика в суде, арбитражном или

третейском суде неся при этом ответственность своим имуществом.

Юридический статус компании - частная собственность. Дата регистрации и

перерегистрации компании - первичная регистрация осуществлена - 25.11.1992 г.

перерегистрация - 27.01.1999 г.

Руководитель компании - Алгазиев Ахылбек Майкотович.

Адрес компании: г. Алматы, 480099, Елебекова, 10; тел/факс 64-3 8-93.

Для ведения хозяйственной деятельности предприятие обладает необходимыми

зданиями, сооружениями, механизмами (варочный, бродильно-лагерный цеха, цех

розлива пива, тарный цех, заводская котельная, компрессорный цех,

механический цех, автохозяйство, административное здание), а так же земельным

участком площадью 3,127 га.

Водоснабжение - идеальная горная вода. На территории завода имеется заводская

скважина для снабжения его горной водой. Электроснабжение и газоснабжение -

централизованное.

ОАО «Алматинский пивзавод №1» специализируется на производстве и выпуске

пива. Однако, чтобы найти источник финансирования капитальных вложений для

продолжения технического перевооружения завода, освоено производство

безалкогольных напитков. Для их производства построено промышленное здание и

установлена впервые в республике немецкая эксклюзивная линия по розливу

напитков в стерильном производстве.

Таким образом, основными видами деятельности ОАО «Алматинский пивзавод №1»

являются производство и реализация различных сортов пива и безалкогольных

напитков. Из поколения в поколение передается мастерство пивоварения, в

результате на протяжении многих лет вкусовые качества пива, изготовленного на

пизаводе №1, покоряют самых взыскательных поклонников пива.

С целью сохранения добрых традиций в изготовлении пива более семи лет на

заводе осуществляется поэтапная капитальная реконструкция. После завершения

реконструкций завод станет современным производством.

Рис. 2.1

Организационная структура предприятия

| Общее собрание акционеров | | | | | | | | | Исполнительный орган | | Совет директоров | | | | | | | | Президент | | Председатель совета | | | | | | Вице-президент | | | | | | | Главные специалисты | | Рабочие основных и вспомогательных служб | | | | | | | | АУП | | | | | | | | | | | | | | | | | | |

Высшим органом управления общества является Общее собрание акционеров и Совет

директоров. В промежутках между общими собраниями акционеров и заседаниями

совета директоров всей деятельности общества руководит Правление во главе c

президентом - в пределах компетенции, представленной ему Уставом. Президент

вместе со службой вице-президентов и главных специалистов организуют

производственно-хозяйственную деятельность предприятия

Техническую политику, перспективы развития предприятия и пути реализации

комплексных программ по всем направлениям совершенствования, реконструкции и

технического перевооружения действующего производства определяет вице-

президент по производству вместе с главными специалистами, начальниками

цехов, участков.

Вице-президент по экономике и ведущий инженер осуществляют организацию и

совершенствование экономической деятельности предприятия, которая направлена

на повышение производительности труда, эффективности и рентабельности

производства, достижение наибольших результатов при наименьших затратах

материальных, трудовых и финансовых ресурсов.

Вице-президент по коммерции вместе с отделом снабжения и сбыта, главным

менеджером осуществляют руководство деятельностью предприятия в области

материально-технического снабжения, заготовки и хранения сырья, сбыта

продукции, транспортного обслуживания.

В ближайшее время изменения в структуре производства не предусматриваются.

Управляющие АО ведут целенаправленную работу, по реконструкции производства с

целью выпуска высококачественной, конкурентоспособной продукции.

АО “Алматинский пивзавод N1” не имеет дочерних предприятий, филиалов. Имеется

только фирменный торговый дом “Арман”, где реализуется продукций завода.

Анализируя финансовое положение предприятия за три предыдущих года можно

отметить, что финансовое состояние предприятия постоянно улучшается.

Результаты финансовой деятельности предприятия отражены в таблице 2.1

Таблица 2.1

Прибыль от реализации продукции и рентабельность продаж

Показатели | Единица измерения | 2000 | 2001 | | 1. Выручка от реализации в отпускных ценах | тыс.тенге | 499 480,7 | 697 686,1 | | 2. Налог на добавленную стоимость | тыс.тенге | 83 246,8 | 116 281 | | 3. Акциз | тыс.тенге | 54 807,4 | 72 304,8 | | 4. Выручка от реализации в оптовых ценах | тыс.тенге | 361 426,9 | 509 100,3 | | 5. Затраты на производство и реализацию продукции | тыс.тенге | 285 038 | 392 259 | | 6. Доход от реализации | тыс.тенге | 76 388,9 | 116 841,3 | | 7. Рентабельность | % | 26,8 | 29,8 |

Качество производимого пива напрямую зависит от качества используемого сырья.

В своем производстве завод использует как местные, так и импортные сырье и

материалы. Доставка сырья и материалов осуществляется автотранспортом от

железнодорожного вокзала и отдельных поставщиков. Сырье и материалы, которые

не выращивают и не производят в республике, завод покупает за валюту за

рубежом, используя прямые поставки с заводов - производителей.

Целенаправленно ведется работа по улучшению качества выпускаемой

продукции. Пиво, выпускаемое заводом в 2001 году, на республиканском конкурсе

завоевало две золотые и одну серебряную медаль.

В настоящее время завод производит и реализует пиво «Жигулевское», «Корона

Алатау», «Казахстанское», «Аха». Большим спросом на рынках города пользуется

пиво «Жигулевское».

Пиво – это сезонный напиток, в результате в весенне-летний период его выпуск

осуществляется в три смены, в осенне-зимний период по спросу города в одну

смену и неполную неделю.

Таблица 2.2.

Динамика освоения мощности предприятия

Показатель | Единица измерения | 2000 г. | 2001 г. | Изменение, % | | Мощность | Тыс. дал | 2100 | 3000 | 142,9 | | Выпуск продукции | Тыс. дал | 1364,75 | 1919,36 | 140,6 | | Использование мощности | % | 65 | 64 | - |

В отчетном году много сделано по обновлению производства. Велись работы по

завершению строительства варочного цеха, были начаты работы по строительству

бродильно-лагерного цеха. Объем незавершенного строительства в отчетом году

составил 95,7 млн.тенге. Если учесть выполненные, но незаконченные работы по

обновлению производства, то степень износа основных средств завода составит

23%, а это значит, что коэффициент годности будет 0,77 %.

2.2.Анализ технико-экономических показателей

Как видно из таблицы, в 2000 году предприятие выпускает 1364,75 тыс.дал

продукции, а в 2001 году объем производства вырос до 1919,36 тыс. дал, что на

40,6% или на 554,61 тыс.дал больше чем в 2000 году. В стоимостном выражении

объем производства составил: 2000 г. - 350814 тыс.тг, 2001 г.- 481720

тыс.тг., в 2001 году объем производства в стоимостном выражении вырос на

37,31% по сравнению с 2000 г.

Объем реализованной продукции в 2001 году вырос на 40,86% или на 147673,4

тыс.тг. по сравнению с 2000 г. и составил 509 100,3 тыс.тг.

Изменения объема производства продукции повлияли и на численность ППП. В 2000

году численность ППП составляла 172 человека, а в 2001 году - 201 человек,

что на 16,86 % больше, чем в 2000 году. Это увеличение связано с увеличением

объема производства.

В свою очередь изменения численность ППП повлияли на годовой фонд оплаты

труда: в 2000 году ФОТ был равен 38967 тыс.тг., а в 2001 году, с увеличением

численности ППП, ФОТ увеличился и составил 60790 тыс.тг. в год, что на 56 %

выше, чем в 2000 году.

Выработка на одного работающего в 2000 году составляла 2039,6 тыс.тг., а в

2001 году - 2396,6; т.е 17,5% или на 357 тыс.тг. больше чем в 2000 году

Среднемесячная заработная плата также выросла: если в 2000 году она

составляла 18889 тг., то в 2001 году она в связи с увеличением объема

производства повысилась до 25203 тг. Таким образом, рост составил 33,5%.

С каждым годом увеличивалась и себестоимость реализованной продукции: в 2000

году – 285038 тыс.тг, в 2001 году - 392259 тыс.тг., что на 38,67% больше,

чем в 2000 году.

С увеличением объема реализации продукции увеличивалась и прибыль

предприятия. В 2000 году прибыль составила 76388,9 тыс.тг., а в 2001 году -

113841,3 тыс.тг, что на 49,03 % больше чем в 2000 году.

Среднегодовая стоимость ОПФ в 2000 году составила 90349 тыс.тг., а в 2001

году - 120111 тыс.тг, т.е. возросла на 29762 тыс.тг или на 32,94%.

Фондоотдача рассчитывается как отношение объема производства к среднегодовой

стоимости ОПФ. В 2000 году она составила 3,88 тенге, в 2001 году фондоотдача

увеличилась на 3,35% по отношению к 2000 году и составила 4,01 тенге.

Рентабельность продукции, то есть отношение прибыли к себестоимости,

составила в 2000 г . – 26,8% , и в 2001 г. – 29,8%, т.е. выросла на 3%.

Таблица 2.3

Основные технико-экономические показатели АО «Алматинский пивзавод №1» за

2000-2001 годы

| Показатели | Ед. изм. | 2000г. | 2001г. | Отклонение абсол. +,- | Отклон. относ. % | Объем производства в натуральном выражении | Тыс. дал | 1364,75 | 1919,36 | 554,61 | 140,6 | Объем производства в стоимостном выражении | Тыс.тг. | 350814 | 481720 | 130906 | 137,31 | Объем реализованной продукции | Тыс. тг. | 361426,9 | 509100,3 | 147673,4 | 140,86 | | Численность ППП | Чел. | 172 | 201 | 29 | 116,86 | Годовой фонд оплаты труда | Тыс.тг. | 38967 | 60790 | 21823 | 156 | Выработка на одного работающего | Тыс.тг. | 2039,6 | 2396,6 | 357 | 117,5 | Среднемесячная зарплата рабочих | Тенге | 18879 | 25203 | 6324 | 133,5 | Затраты на 1 тенге реализованной продукции | Тиын | 78,9 | 77 | -1,9 | 97,6 | Себестоимость реализованной продукции | Тыс. тг. | 285038 | 392259 | 110221 | 138,67 | Прибыль (доход) от реализации | Тыс. тг. | 76388,9 | 116841,3 | 40452,4 | 152,96 | Среднегодовая стоимость ОПФ | Тыс. тг. | 90349 | 120111 | 29762 | 132,94 | Фондоотдача | тенге | 3,88 | 4,01 | 0,13 | 103,35 | Рентабельность продукции | % | 26,8 | 29,8 | 3 | - |

2.3 Анализ выпуска и реализации продукции

Одним из важнейших показателей, формирующих доходность предприятия, является

показатель реализации продукции. Этот фактор мобилизирует предприятия, чтобы

они обращали внимание не только на выпуск продукции, но и заботились об

ускорении отгрузки, а также о своевременном поступлении платежей от

покупателей за отгруженную продукцию, своевременно заключали договора с

покупателями, совершенствовали и улучшали качество продукции.

Основными задачами анализа производства и реализации являются:

· выявление отклонений от планового выполнения (выпуска) продукции по

общему объему и отдельным видам продукции;

· выявление отклонений объема реализации по общему объему и ассортименту;

· выявление остатков незавершенного производства на предприятии;

· определение качества продукции, проверка соответствия вырабатываемой

продукции спросу на нее;

· проверка соответствия ассортимента выпускаемой продукции плановым

показателям;

· выявление факторов, повлиявших на отклонение от плана;

· выявление и обобщение резервов увеличения и объема производства и

реализации продукции и улучшение ее качества;

· разработка мероприятий по использованию выявленных резервов.

Оценку выпуска и реализации продукции проводят по натуральным и стоимостным

показателям. В анализе выпуска и реализации продукции рассматриваются объем

выпуска продукции в натуральном выражении, в нашем случае 1 дал, и объем

товарной продукции, а также объем реализованной продукции. Рассмотрим таблицу

анализа.

Таблица 2.4.

Анализ выпуска и реализации продукции

| Показатели | ед.изм. | 2000 г | 2001 г | Абсол. откл. +, - | темп роста % | | 1.Объем выпуска в натуральном выражении | тыс.дал | 1364,75 | 1919,36 | 554,61 | 140,6 | | 2. Товарная продукция | тыс. тг | 350814 | 481720 | 130906 | 137,31 | | 3.Реализованная продукция | тыс. тг | 361426,9 | 509100,3 | 147673,4 | 140,86 |

Из данных таблицы 2.4 видно, что предприятие за рассматриваемый период

увеличился не только объем производства, но и объем реализованной продукции.

Объем производства в 2000 году составил 1364,75 тыс.дал. В 2001 г. объем

производства увеличился на 554,61 тыс.дал, что на 40,6% больше, чем в

предыдущем году, и составил 1919,36 тыс.дал.

Повысился и объем товарной продукции: в 2000 году он составил 350814 тыс.тг,

а в 2001г. - 481720 тыс.тг, что на 130906 тыс.тг (или на 37,31%) выше, чем в

предыдущем году.

Вместе с повышением объема товарной продукции повысился и объем реализованной

продукции. Если в 2000 году он составлял 361426,9 тыс.тг, то в 2001 году

объем реализованной продукции увеличился на 40,86% или на 147673,4 тыс.тг, и

составил 509100,3 тыс.тг.

2.4 Анализ динамики и ритмичности выпуска продукции

Этот анализ проводится для выявления причин отклонения и скрытых резервов

предприятия. При проведении данного анализа пользуются двумя вариантами

сравнения:

· базисный вариант анализа;

· цепной варпиант анализа.

При базисном варианте анализа все последующие показатели сравнивают с

базисным годом, за который принимают первый год (в нашем случае 1999 г).

При цепном варианте анализа каждый последующий год сравнивается с предыдущим.

Рассмотрим динамику товарной и реализованной продукции на ОАО «Алматинский

пивзавод № 1».

Таблица 2.5

Анализ динамики товарной и реализованной продукции

| Годы | Объем товарной продукции, тыс. тг | Темп роста | Объем реализац., тыс.тг | Отклонения | | Базис.% | Цепн.% | Базис. % | Цепн.% | | 1999 | 361603 | - | - | 338700 | - | - | | 2000 | 350814 | -3 | -3 | 361421,9 | 6,7 | 6,7 | | 2001 | 481720 | 33,2 | 37,3 | 509100,3 | 40,9 | 50,3 |

Объем товарной и реализованной продукции то понижался (2000 г), то повышался

с 2001г. За 3 года объем производства повысился на 37,3%. Объем реализованной

продукции повысился на 40,9%. Хотя объем производства повысился на 37,3%,

среднегодовой темп составил 15,1%.

Для большей наглядности динамику производства и реализации выражают графически.

При оценке выполнения плана по объему производства продукции нельзя исходить

только из общих результатов выпуска продукции за какой-то определенный

отчетный период, необходимо проанализировать, ритмично ли выполняется

плановое задание внутри отчетного периода.

Неритмичная работа предприятий пищевой промышленности приводит к перебоям в

снабжении населения продуктами питания, к снижению качества продукции и

увеличению брака, повышению непроизводительных расходов, недоиспользванию

производственных мощностей, снижению производительности труда, что в конечном

итоге сказывается на увеличении себестоимости продукции, снижении прибыли и

рентабельности работ предприятия.

Таблица 2.6

Анализ ритмичности

При оценке выполнения плана по объему производства продукции нельзя исходить

только из общих результатов выпуска продукции за какой-то определенный

отчетный период, необходимо проанализировать, ритмично ли выполняется

плановое задание внутри отчетного периода.

Неритмичная работа предприятий пищевой промышленности приводит к перебоям в

снабжении населения продуктами питания, к снижению качества продукции и

увеличению брака, повышению непроизводительных расходов, недоиспользванию

производственных мощностей, снижению производительности труда, что в конечном

итоге сказывается на увеличении себестоимости продукции, снижении прибыли и

рентабельности работ предприятия.

Таблица 2.6

Анализ ритмичности

2001 год Месяц | План. выпуск (тыс. дал) | Фактический выпуск (тыс. дал) | В том числе в счет плана | | Январь | 74,75 | 72 | 72 | | Февраль | 74,75 | 82,2 | 74,75 | | Март | 74,75 | 95 | 74,75 | | Апрель | 174,4 | 190 | 174,4 | | Май | 174,4 | 225,8 | 174,4 | | Июнь | 200 | 220 | 200 | | Июль | 200 | 280 | 200 | | Август | 200 | 280 | 200 | | Сентябрь | 174,4 | 215 | 174,4 | | Октябрь | 74,75 | 102,66 | 74,75 | | Ноябрь | 74,75 | 88,7 | 74,75 | | Декабрь | 74,75 | 68 | 68 | | Итого | 1571,7 | 1919,36 | 1562,2 |

Страницы: 1, 2, 3

|

|

|

|

|

Тенденция к снижению потребления российского пива прослеживается во всех

регионах, но до вытеснения импортируемого (легально и нелегально) пива в

северо-западных городах еще далеко. К тому же компания, производящая

популярное в Казахстане пиво «Балтика», начинает строительство своего завода

в Киргизии, и, по оценкам некоторых экспертов, нацелена не столько на

небольшой киргизский рынок, сколько на солидные поставки своей продукции в

Казахстан. Строятся заводы и в некоторых приграничных с Казахстаном

российских городах. А компания Heineken, выпускающая в Казахстане местную

марку «Тянь-Шань», купила российский «Бочкарев», и вполне вероятно, что

легальный импорт этого пива в республику возрастет. Так что победу

отечественного производителя над зарубежным праздновать пока рано.

Высокая конкуренция среди пивоваров — это еще и своеобразный показатель

развития рынка. Если в начале его формирования компании поставляли клиентам

только сам продукт, то теперь вместе с пивом они предлагают и бесплатные

поставки фирменного пивного оборудования (которое является и своеобразной

рекламой марки), его техническое обслуживание и обучение барменов работе с

ним. В ситуации такой насыщенности рынка между поставщиками идет настоящая

борьба за каждую торговую точку, а сами рестораны от этого остаются только в

выигрыше.

Рис. 1.2.

Структура импорта пива в Казахстане

Тенденция к снижению потребления российского пива прослеживается во всех

регионах, но до вытеснения импортируемого (легально и нелегально) пива в

северо-западных городах еще далеко. К тому же компания, производящая

популярное в Казахстане пиво «Балтика», начинает строительство своего завода

в Киргизии, и, по оценкам некоторых экспертов, нацелена не столько на

небольшой киргизский рынок, сколько на солидные поставки своей продукции в

Казахстан. Строятся заводы и в некоторых приграничных с Казахстаном

российских городах. А компания Heineken, выпускающая в Казахстане местную

марку «Тянь-Шань», купила российский «Бочкарев», и вполне вероятно, что

легальный импорт этого пива в республику возрастет. Так что победу

отечественного производителя над зарубежным праздновать пока рано.

Высокая конкуренция среди пивоваров — это еще и своеобразный показатель

развития рынка. Если в начале его формирования компании поставляли клиентам

только сам продукт, то теперь вместе с пивом они предлагают и бесплатные

поставки фирменного пивного оборудования (которое является и своеобразной

рекламой марки), его техническое обслуживание и обучение барменов работе с

ним. В ситуации такой насыщенности рынка между поставщиками идет настоящая

борьба за каждую торговую точку, а сами рестораны от этого остаются только в

выигрыше.

Рис. 1.2.

Структура импорта пива в Казахстане

Объём производства пива в 2000 году составил 4803 тыс. дал, что на 14,7 %

меньше, чем в 1991 году, но на 59,5 % больше уровня 1999 года. Выпускаемое в

городе пиво занимает более трети (35,4%) объема производства в республике,

причем, доля города постепенно возрастает. Так, если в 1991 году этот

показатель составил 18,0%, то в 2000 году - уже 35,4%.

В пивоваренной отрасли уделяется значительное внимание воспроизводству

основных средств. Крупные зарубежные компании, создавая совместные

предприятия, предпочитают строить новые пивоваренные заводы. В ближайшие

годы, по прогнозам экспертов, на внутреннем рынке произойдет вытеснение

новыми компаниями тех местных производителей, которые работают на устаревшем

оборудовании и не располагают средствами на перевооружение производства.

Именно поэтому, в целях поддержания конкурентоспособности в 1998 году

осуществлены техническое перевооружение СП “Беккер” и АО “Пивзавод №1”,.

построен пивоваренный завод ТОО Компании “Ак-нар”, введены мощности на ТОО

“Динал”.

1.5. Пути расширения ассортимента и повышения качества продукции

Политика изменения ассортимента может базироваться на трех подходах:

Вертикальное изменение. Данный процесс является составной частью

вертикальной диверсификации деятельности компании и направлен на

расширение/сужение производства, связанного с самостоятельным выпуском тех

комплектующих, которые ранее закупались у сторонних поставщиков, а также

создание собственной торговой сети для продвижения своей продукции.

Горизонтальное изменение. Одна из составляющих политики горизонтальной

диверсификации. Представляет собой изменение ассортимента в рамках уже

проводимой деятельности либо в аналогичных направлениях или выход на новые

рынки без перехода на смежные уровни в рамках кооперации.

Комплексное изменение. Диверсификация в обоих направлениях.

Оценка эффективности того или иного подхода к построению ассортиментной

стратегии должна основываться, в первую очередь, на исчислении возможного

прироста прибыли (ΔПр), полученного в связи с изменением ассортимента

реализуемой продукции.

ΔПр = ΔД — ΔР,

где ΔПр — изменение прибыли, ΔД — изменение дохода, ΔР —

изменение расходов, вызванные расширением/сужением ассортимента.

В соответствии с этим, расширение ассортимента может происходить на

нескольких уровнях:

· Увеличение позиций однородных товаров: производство новых сортов,

изменение упаковки, расфасовки, конфигурации и т. д. уже освоенной продукции;

· Внедрение разнородных продуктов: развитие новых товарных

направлений: диверсификация;

· Продвижение абсолютно новых (не имеющих аналогов) продуктов;

· Комбинация действий: проведение ассортиментных изменений на двух или

трех уровнях одновременно.

Характеристику целесообразности выхода на тот или иной уровень расширения

ассортимента необходимо рассматривать с позиции потребности в а) новых

научно-исследовательских разработках; б) дополнительном финансировании.

Насущный вопрос для предприятия-изготовителя — необходимо ли разрабатывать

стандартный товар, годный для всех отобранных рынков, или приспосабливать его

к специфическим требованиям и особенностям каждого отдельного сегмента,

создавая для этого определенное число модификаций базового изделия. И в том,

и в другом случаях есть свои плюсы и минусы.

Так, хотя создание стандартного товара, единого для всех рынков, весьма

заманчиво, но это нередко практически неосуществимо. В то же время политика

дифференциации не оправдывает себя экономически там, где условия рынка

позволяют осуществлять частичную или полную стандартизацию (универсализацию)

изделия.

К выгодам такого рода стандартизации товара следует отнести: снижение затрат

на производство, распределение, сбыт и обслуживание; унификацию элементов

комплекса маркетинга; ускорение окупаемости капиталовложений и др. Неполное

использование (в сравнении с дифференциацией) потенциальных возможностей

рынка, недостаточно гибкая реакция маркетинга на меняющиеся рыночные условия

в этом случае сдерживают нововведения.

Дифференциация, или модификация, товара позволяет более полно использовать

«поглощающие» возможности рынков с учетом специфики их требований в отдельных

регионах страны и зарубежных странах, заполнять те товарные ниши, где нет

конкуренции или она незначительна. Однако определение такого направления в

ассортиментной стратегии — дорогостоящее дело, связанное с необходимостью

модернизации и расширения производственных мощностей, диверсификации и

перестройки сбытовой сети и, конечно, расширения комплекса маркетинга. В

конечном счете, использование стандартизации, дифференциации или их сочетания

зависит от конкретных условий деятельности изготовителя и определяется

конечным результатом — уровнем экономической эффективности сбыта и его

объемом, достигаемых с помощью этих методов.

Еще один важный элемент улучшения ассортимента и в целом товарной политики —

изъятие из программы неэффективных товаров. Изыматься могут товары, морально

устаревшие и экономически, неэффективные, хотя и, возможно, пользующиеся

некоторым спросом. Принятию решения об изъятии или оставлении товара в

программе предприятия предшествует оценка качества показателей каждого товара

на рынке. При этом необходимо учитывать объединенную информацию со всех

рынков, где они реализуются, чтобы установить реальный объем продаж и уровень

рентабельности (прибыльности) в динамике, которые обеспечивает изготовителю

каждый из его товаров.

Главный вывод из сказанного относительно своевременного изъятия товара из

ассортимента состоит в том, что изготовитель должен организовать

систематический контроль за поведением товара на рынке, за его жизненным

циклом. Только при таком условии будет получена полная и достоверная

информация, позволяющая принимать верные решения. Для облегчения решения

проблемы следует иметь методику оценки положения товара на различных рынках,

где предприятие работает.

Принятие окончательного решения об изъятии товара из программы или о

продолжении его реализации можно упростить, если уже на стадии разработки

изделия установить количественные требования к нему: уровень (норматив)

окупаемости, объем продаж и/или прибыли (с учетом полных затрат ресурсов).

Если товар перестает отвечать этим критериям, то тем самым предопределяется и

характер решения по его изъятию.

Исчерпавший свои рыночные возможности товар, вовремя не изъятый из

производственной программы, приносит большие убытки, требуя несоразмерно

получаемым результатам затрат средств, усилий и времени. Поэтому, если

производитель не будет иметь четкой системы критериев изъятия товаров из

производственно-сбытовой программы, и не будет систематически проводить

анализ изготовляемых и реализуемых товаров, то его ассортимент неизбежно

окажется «перегруженным» неэффективными изделиями, со всеми вытекающими

отсюда отрицательными последствиями для производителя.

При оценке качества продукта следует пытаться выделить наиболее

предпочтительные свойства товара для потребителя. Следует иметь в виду, что

придать все желаемые качества товару практически невозможно, да и не имеет

смысла с точки зрения требований конкретных сегментов рынка, а также с точки

зрения обеспечения эффективности предпринимательской деятельности фирмы в

целом. Целью оценки обусловливается: какие показатели качества следует

выбирать для рассмотрения, какими методами и с какой точностью определять

значения этих показателей, какие средства для этого потребуются, как

обработать и в какой форме представить результаты оценки.

Управление качеством, т.е. воздействие на элементы производственного

процесса, обеспечивающее достижение и поддержание планируемого состояния и

уровня качества продукции, использует следующие типы методов повышения

качества:

1) Экономические методы, обеспечивающие создание экономических

условий, побуждающих коллективы предприятий, конструкторских, технологических и

других организаций изучать запросы потребителей, создавать, изготавливать и

обслуживать продукцию, удовлетворяющую эти потребности и запросы. К числу

экономических методов относятся правила ценообразования, условия кредитования,

экономические санкции за несоблюдение требований стандартов и технических

условий, правила возмещения экономического ущерба потребителю за реализацию ему

некачественной продукции;

2) Методы материального стимулирования, предусматривающие, с

одной стороны, поощрение работников за создание и изготовление

высококачественной продукции (к числу этих методов относятся: создание систем

премирования за высокое качество, установление надбавок к заработной плате и

др.), а с другой – взыскание за причиненный ущерб от ее некачественности;

3) Организационно–распорядительные методы, осуществляемые

посредством обязательных для исполнения директив, приказов, указаний

руководителей. К числу организационно распорядительных методов управления

качеством продукции относятся также требования нормативной документации;

4) Воспитательные методы, оказывающие влияние на сознание и

настроение участников производственного процесса, побуждающие их к

высококачественному труду и четкому выполнению специальных функций управления

качеством продукции. К их числу относятся: моральное поощрение за высокое

качество продукции, воспитание гордости за честь заводской марки и др.

Выбор методов управления качеством продукции и поиск их наиболее эффективного

сочетания – один из самых творческих моментов в создании систем управления,

так как они оказывают прямое воздействие на людей, участвующих в процессе

создания и изготовления продукции, то есть на мобилизацию человеческого

фактора.

Суммируя эти методы, в западной практике сформулировано четыре правила,

способствующих решению проблемы повышения качества:

1. необходимо выработать ясную и четкую политику в области качества и

довести ее цели до сознания каждого сотрудника фирмы;

2. все сотрудники должны научиться работать без дефектов;

3. требования, включенные в программу качества, подлежат

неукоснительному выполнению, менять их можно только в сторону ужесточения;

4. компромиссы исключаются, колебания, отклонения и т. д. не допускаются.

С производственной же точки зрения, качество готовой продукции напрямую

зависит от качества используемого сырья и оборудования, т.е. обеспечение

жесткого контроля за качеством поступающего сырья и обновление

технологического оборудования являются непременными условиями для получения

высококачественной продукции.

ГЛАВА 2. АНАЛИЗ АССОРТИМЕНТА И КАЧЕСТВА ПРОДУКЦИИ ОАО «АЛМАТИНСКИЙ

ПИВЗАВОД №1» 2.1 Краткая характеристика ОАО «Алматинский пивзавод №1»

Открытое акционерное общество «Алматинский пивзавод №1» образовано на базе

Алматинского пивоваренного завода, построенного и пущенного в эксплуатацию

1858 году. «Алматинский пивзавод №1» - одно из старейших предприятий

пивоваренной отрасли, он построен более 140 лет тому назад. В 1992 году завод

был преобразован в акционерное общество смешанной собственности. С 1996 года

общество становится частной собственностью.

ОАО «Алматинский пивзавод №1» является юридическим лицом, имеет

самостоятельный баланс, расчетный и другие счета в учреждениях банка, круглую

печать, штамп и бланки со своим наименованием, собственный товарный знак,

знак обслуживания и другие символы юридического лица. Оно может от своего

имени приобретать имущественные и личные неимущественные права и выполнять

обязанности, выступать в качестве истца или ответчика в суде, арбитражном или

третейском суде неся при этом ответственность своим имуществом.

Юридический статус компании - частная собственность. Дата регистрации и

перерегистрации компании - первичная регистрация осуществлена - 25.11.1992 г.

перерегистрация - 27.01.1999 г.

Руководитель компании - Алгазиев Ахылбек Майкотович.

Адрес компании: г. Алматы, 480099, Елебекова, 10; тел/факс 64-3 8-93.

Для ведения хозяйственной деятельности предприятие обладает необходимыми

зданиями, сооружениями, механизмами (варочный, бродильно-лагерный цеха, цех

розлива пива, тарный цех, заводская котельная, компрессорный цех,

механический цех, автохозяйство, административное здание), а так же земельным

участком площадью 3,127 га.

Водоснабжение - идеальная горная вода. На территории завода имеется заводская

скважина для снабжения его горной водой. Электроснабжение и газоснабжение -

централизованное.

ОАО «Алматинский пивзавод №1» специализируется на производстве и выпуске

пива. Однако, чтобы найти источник финансирования капитальных вложений для

продолжения технического перевооружения завода, освоено производство

безалкогольных напитков. Для их производства построено промышленное здание и

установлена впервые в республике немецкая эксклюзивная линия по розливу

напитков в стерильном производстве.

Таким образом, основными видами деятельности ОАО «Алматинский пивзавод №1»

являются производство и реализация различных сортов пива и безалкогольных

напитков. Из поколения в поколение передается мастерство пивоварения, в

результате на протяжении многих лет вкусовые качества пива, изготовленного на

пизаводе №1, покоряют самых взыскательных поклонников пива.

С целью сохранения добрых традиций в изготовлении пива более семи лет на

заводе осуществляется поэтапная капитальная реконструкция. После завершения

реконструкций завод станет современным производством.

Рис. 2.1

Организационная структура предприятия

Объём производства пива в 2000 году составил 4803 тыс. дал, что на 14,7 %

меньше, чем в 1991 году, но на 59,5 % больше уровня 1999 года. Выпускаемое в

городе пиво занимает более трети (35,4%) объема производства в республике,

причем, доля города постепенно возрастает. Так, если в 1991 году этот

показатель составил 18,0%, то в 2000 году - уже 35,4%.

В пивоваренной отрасли уделяется значительное внимание воспроизводству

основных средств. Крупные зарубежные компании, создавая совместные

предприятия, предпочитают строить новые пивоваренные заводы. В ближайшие

годы, по прогнозам экспертов, на внутреннем рынке произойдет вытеснение

новыми компаниями тех местных производителей, которые работают на устаревшем

оборудовании и не располагают средствами на перевооружение производства.

Именно поэтому, в целях поддержания конкурентоспособности в 1998 году

осуществлены техническое перевооружение СП “Беккер” и АО “Пивзавод №1”,.

построен пивоваренный завод ТОО Компании “Ак-нар”, введены мощности на ТОО

“Динал”.

1.5. Пути расширения ассортимента и повышения качества продукции

Политика изменения ассортимента может базироваться на трех подходах:

Вертикальное изменение. Данный процесс является составной частью

вертикальной диверсификации деятельности компании и направлен на

расширение/сужение производства, связанного с самостоятельным выпуском тех

комплектующих, которые ранее закупались у сторонних поставщиков, а также

создание собственной торговой сети для продвижения своей продукции.

Горизонтальное изменение. Одна из составляющих политики горизонтальной

диверсификации. Представляет собой изменение ассортимента в рамках уже

проводимой деятельности либо в аналогичных направлениях или выход на новые

рынки без перехода на смежные уровни в рамках кооперации.

Комплексное изменение. Диверсификация в обоих направлениях.

Оценка эффективности того или иного подхода к построению ассортиментной

стратегии должна основываться, в первую очередь, на исчислении возможного

прироста прибыли (ΔПр), полученного в связи с изменением ассортимента

реализуемой продукции.

ΔПр = ΔД — ΔР,

где ΔПр — изменение прибыли, ΔД — изменение дохода, ΔР —

изменение расходов, вызванные расширением/сужением ассортимента.

В соответствии с этим, расширение ассортимента может происходить на

нескольких уровнях:

· Увеличение позиций однородных товаров: производство новых сортов,

изменение упаковки, расфасовки, конфигурации и т. д. уже освоенной продукции;

· Внедрение разнородных продуктов: развитие новых товарных

направлений: диверсификация;

· Продвижение абсолютно новых (не имеющих аналогов) продуктов;

· Комбинация действий: проведение ассортиментных изменений на двух или

трех уровнях одновременно.

Характеристику целесообразности выхода на тот или иной уровень расширения

ассортимента необходимо рассматривать с позиции потребности в а) новых

научно-исследовательских разработках; б) дополнительном финансировании.

Насущный вопрос для предприятия-изготовителя — необходимо ли разрабатывать

стандартный товар, годный для всех отобранных рынков, или приспосабливать его

к специфическим требованиям и особенностям каждого отдельного сегмента,

создавая для этого определенное число модификаций базового изделия. И в том,

и в другом случаях есть свои плюсы и минусы.

Так, хотя создание стандартного товара, единого для всех рынков, весьма

заманчиво, но это нередко практически неосуществимо. В то же время политика